2023年10月のインボイス制度について、売手側・買手側ともにどのような留意点があるかということは、すでに過去の記事売手の留意点・買手の留意点でご紹介してきました。ただ、留意点は理解したけれども、実際にどのような手順で準備を進めればよいかわからない、という声をよく耳にします。

そこで、今回は売手側の事前準備について具体的にどのような手順で何をすればよいのか、実務についてご説明していきます。

インボイスの交付が必要な課税売上の洗い出し

まずは、自社の取引について、インボイスの交付が必要な課税売上を洗い出しましょう。

インボイス発行事業者は、課税売上となる取引について、取引の相手方(課税事業者)の求めに応じて、インボイスを交付できる体制を整えておかなければなりません。

自社の収入(売上だけでなく、雑収入等の売上以外の収入も含みます。)をすべて洗い出し、それぞれの収入の種類ごとに消費税区分を確認し、「課税売上」となる取引をピックアップしましょう。

交付義務が免除される取引に該当するかどうかの確認

インボイス発行事業者は、原則としてインボイスを交付する義務がありますが、インボイスを交付することが困難な以下の取引については、交付義務が免除されています。上記【インボイスの交付が必要な課税売上の洗い出し】で洗い出した取引が、以下の取引に該当する場合には、インボイスの交付は不要となりますので、該当の有無を確認しましょう。

<インボイスの交付義務が免除される取引>

① 公共交通機関である船舶、バスまたは鉄道による旅客の運送(3万円未満のものに限る)

② 出荷者等が卸市場において行う生鮮食料品等の譲渡

③ 生産者が農協等に委託して行う農林水産物の譲渡

④ 自動販売機・自動サービス機により行われる課税資産の譲渡等(3万円未満のものに限る)

⑤ 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限る)

取引の相手方が課税事業者かどうかの確認

インボイス発行事業者は、上記<インボイスの交付義務が免除される取引>以外について、課税事業者である取引の相手方の求めに応じて、インボイスを交付する義務があります。すなわち、取引の相手方が、課税事業者以外の消費者や免税事業者のみである場合には、インボイスを交付する必要はありません。

そのため、上記【インボイスの交付が必要な課税売上の洗い出し】・【交付義務が免除される取引に該当するかどうかの確認】で洗い出した取引について、取引の相手方に課税事業者がいるかどうかを確認しましょう。もし、課税事業者に該当するような相手方がいないようであれば、インボイスの交付は不要となります。

ただし、小売業や飲食店など、基本的に個人のお客様が取引の相手方となる業種でも、法人利用の場合には「法人名で領収書をください。」などと求められるケースも多々あると思います。そのような可能性も加味したうえで、「課税売上となる取引」が「インボイスの交付が必要な取引」かどうかを確認しましょう。

交付すべきインボイスの種類の確認

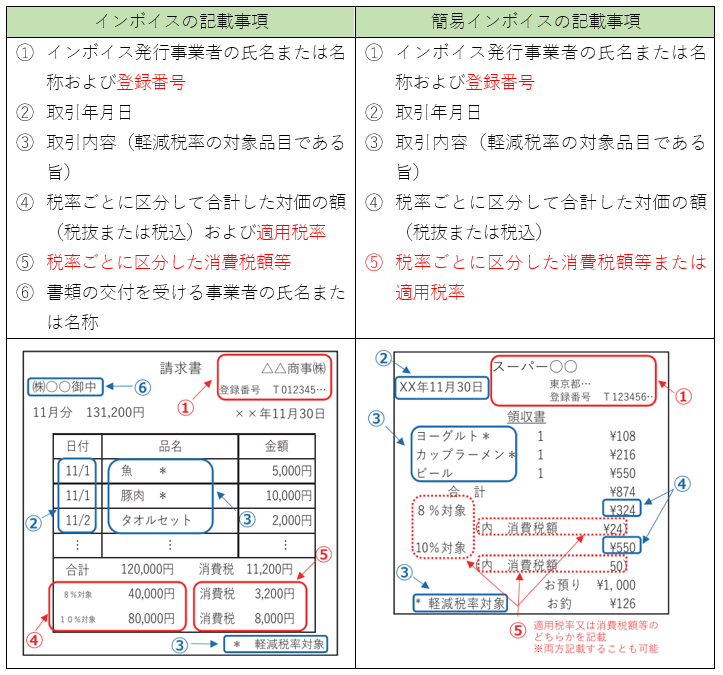

自社でインボイスの交付が必要となる取引の洗い出しができたら、次は、インボイスと簡易インボイスのどちらの交付が必要となるか確認しましょう。

原則は、インボイスの記載事項を完備したインボイスの発行が必要となりますが、不特定かつ多数の者に販売等を行う事業の場合には、インボイスに代えて、インボイスの記載事項を簡易なものとした簡易インボイスを交付することができます。課税取引の種類ごとに、インボイスの交付が必要となるのか、簡易インボイスの交付で足りるのかを確認しましょう。

<簡易インボイスを交付することができる事業>

・小売業

・飲食店業

・写真業

・旅行業

・タクシー業

・駐車場業(不特定かつ多数の者に対するものに限ります)

・その他不特定かつ多数の者に資産の譲渡等を行う事業

現在の請求書等の発行状況の確認

ここで、インボイスの交付が必要となる取引について、現時点で請求書や領収書等(以下「請求書等」といいます。)を交付しているかどうかを確認しておきましょう。

現時点で請求書等を交付している場合には、その請求書等に記載事項を追加するなどして、インボイスとして使用することができますが、現時点で請求書等を発行していない場合には、別途対応が必要となります(請求書等を発行していない場合は、以下に述べる【現在請求書等を交付していない取引の対応の検討】を確認してください。)。この段階で、現在の請求書等の発行状況を確認しておきましょう。

インボイスとする書類の検討

現在交付している請求書等が確認できたら、次は、どの書類をインボイスや簡易インボイスとするかを検討しましょう。

取引によっては、請求書、納品書、領収書、レシート、または取引の相手方が発行する仕入通知書など、複数の書類を交付している場合もあります。インボイスの様式は、法令等で定められておらず、インボイスとして必要な事項が記載された書類であれば、その名称を問わず、インボイスとすることができます。複数の書類がある場合には、そのうちどの書類をもってインボイスとするかを検討しましょう。複数の書類を組み合わせてインボイスとすることも可能です。

インボイスの記載事項の確認

インボイス・簡易インボイスとする書類について、交付している請求書等の記載事項を確認しましょう。そのうえで、現在の請求書等にどの事項を追加するとインボイスとして使用できるのかを確認します。

インボイス・簡易インボイスに必要な記載事項は、以下のとおりです。現在の請求書等にどのような記載事項を追加すれば、必要な記載事項をすべて網羅できるかを確認しておきましょう。

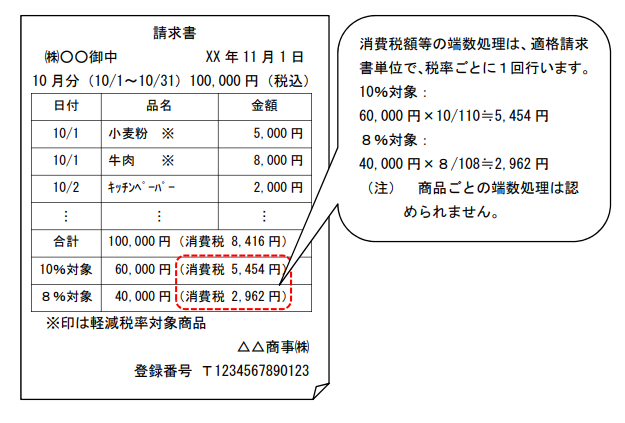

ここで注意すべき点は、⑤の税率ごとに区分した消費税額等の計算方法です。インボイス制度では、消費税の端数処理は一のインボイスにつき税率ごとに1回と決められているため、税率ごとに合計した対価の額に税率を乗じて消費税率を求める必要があります。今までのように、一のインボイスに記載されている個々の商品ごとに消費税額等を計算して1円未満の端数処理を行い、その合計額を消費税額等として記載することは認められません。そのため、現在個々の商品ごとの端数処理を行っている場合には、記載事項のみならず、システムの改修も必要になってくる可能性があるため、注意が必要です。

なお、切上げ、切捨て、四捨五入などの消費税の端数処理の方法については、任意の方法とすることができます。

(出典:国税庁「インボイス制度に関するQ&A」)

請求書等の記載事項の変更方法の検討

上記【インボイスの記載事項の確認】で確認した必要な記載事項について、インボイスとする請求書等にどのような方法で追加するかを検討しておきましょう。

Excel等で請求書等を作成している場合には、自社でフォーマットを変更しておく必要がありますし、市販の請求書発行ソフトやレジシステム等を使用している場合には、そのソフト等がインボイスに対応するかどうかを確認しておかなければなりません。また、【インボイスの記載事項の確認】で述べた、税率ごとに区分した消費税額等の計算方法がインボイスに対応していない場合には、システムの改修等が必要となってきます。この機会に、インボイス対応の請求書発行ソフト等に変更するのもよいでしょう。

返還インボイス・修正インボイスの交付の必要性の確認

インボイス制度では、返品や値引きなど、売上の返還等を行う場合には、「返還インボイス」の交付が必要となります。また、交付したインボイス等に誤りがあった場合には、「修正インボイス」の交付が必要となります。インボイスの交付が必要となる各取引について、返品や値引き、修正が発生する可能性があるかどうか確認しておきましょう。

返品や値引き、修正が発生する可能性がある場合には、「返還インボイス」「修正インボイス」についても、インボイスと同様の検討が必要となります。なお、「返還インボイス」「修正インボイス」に必要な記載事項については、過去の記事売手の留意点をご確認ください。

現在請求書等を交付していない取引の対応の検討

現在請求書等を交付していない取引についても、インボイス制度開始後は、インボイスを交付しなければいけないため、交付するインボイスのフォーマットや送付方法を検討しておきましょう。取引先に対しても、インボイス制度開始後はインボイスを交付する旨を事前にお伝えしておくと、取引先も安心するでしょう。

また、家賃収入や顧問報酬のように、契約書に基づいて決済が行われ、取引の都度、請求書や領収書を交付しない取引もあります。このような取引については、取引の都度ではなく、一定期間の売上についてまとめてインボイスの交付をすることも可能ですし、複数の書類を組み合わせる形で、インボイスの記載事項を満たすことも認められています。どのような方法が事務負担も少なく、自社の経理体制に合っているか、事前に検討しておきましょう。方法によっては、覚書の締結や、契約書のフォーマットの変更、取引先への通知などの事前準備が必要となります。詳細については、過去の記事請求書等の交付がない場合の対応をご確認ください。

インボイスの交付方法

現在は紙の請求書等を取引先に郵送しているケースが多いと思いますが、このタイミングでインボイスの交付方法についても検討しておきましょう。

インボイスの交付方法には、紙での送付、メールでの送付、電子インボイスの送付等の方法があります。電子インボイスについては、対応しているクラウドサービスも増えており、経理業務の効率化という観点からもこの機会に導入を検討するのもお勧めです。

取引先への通知

インボイスを交付する継続的な取引先には、インボイス制度開始前にインボイス発行事業者の登録を行った旨と登録番号を通知しておきましょう。インボイスとする書類や交付方法に変更があるようであれば、その旨も併せて通知しておきましょう。

インボイスの保存方法の検討

インボイス発行事業者は、交付したインボイスの写しを、交付した日の属する課税期間の末日の翌日から2月を経過した日から7年間保存する必要があります。簡易インボイス、返還インボイス、修正インボイスについても同様です。インボイスは長期間にわたって保存しなければならないため、保存方法についても検討しておきましょう。

写しについては、交付した書類そのもののコピーだけでなく、その記載事項が確認できる程度の記載がされているもの(レジのジャーナル、一覧表、明細表など)でも代用できます。システム等で作成したインボイスを紙で発行した場合でも、その電子データを保存するという対応も可能です。電子インボイスを電子データのまま保存するということもできます。紙での保存には保管場所も必要となるため、この機会に電子データでの保存を検討されるとよいと思います。

最後に

売手側の事前準備は、以上のような手順で進めていきます。売手側だけでも、確認・検討すべきことがたくさんあります。システムの改修やソフトの変更を行う場合には、さらに準備に時間がかかります。2023年10月1日の導入までに事前準備を完了させられるよう、早めに着手していきましょう。

「インボイス制度」ってどんな制度?過去回はこちらから。

第1回 インボイス制度について

第2回 登録申請手続

第3回 売手の留意点

第4回 売手の留意点:「売手負担の振込手数料」の経理処理

第5回 請求書等の交付がない場合の対応

第6回 免税事業者からの仕入れがある場合の取引条件の見直しの検討

第7回 買手側の留意点

第8回 インボイス制度開始後の経理業務はどう変わる?~インボイス制度が経理業務に与える影響~