インボイス制度が実施されると、仕入の取引先が課税事業者か免税事業者かによって消費税の仕入税額控除の方法が変わります。そのため、2023年10月のインボイス制度開始に向けて、免税事業者との取引条件の見直しを検討し始めている課税事業者の方もいらっしゃると思います。

独占禁止法や下請け法等の観点から、こうした免税事業者との取引に関する対応の考え方等を示した「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」が財務省や公正取引委員会等から公表されています。今回は、このQ&Aで示されている免税事業者との取引条件の見直しの際に留意すべき点についてご説明します。

インボイス制度下では免税事業者からの仕入れはどうなる?

インボイス制度実施前の現行制度では、課税事業者は、免税事業者からの仕入れについても、課税仕入に該当すれば仕入税額控除をすることができます。しかし、インボイス制度が実施されると、課税事業者は、免税事業者からの仕入れについては、原則として消費税の仕入税額控除をすることができなくなります。

ただし、いきなり完全に仕入税額控除ができなくなってしまうと免税事業者の取引にも影響するため、経過措置が設けられており、免税事業者からの仕入れについてもインボイス制度実施後3年間は消費税相当額の8割、その後の3年間は5割を仕入税額控除することができるようになっています。

なお、課税事業者が簡易課税制度を選択している場合には、インボイス制度の実施後も、インボイスを保存しなくても仕入税額控除をすることができますので、仕入先との関係では留意する必要はありません。

免税事業者からの仕入れについてインボイス制度の実施を契機として取引条件の見直しを検討する際の留意点

事業者がどのような条件で取引するかについては、基本的に、取引当事者間の自主的な判断に委ねられるものですが、免税事業者等の小規模事業者は、売上先の事業者との間で取引条件についての情報量や交渉力の面で格差があり、取引条件が一方的に不利になりやすい場合も想定されます。

自己の取引上の地位が相手方に優越している一方の当事者が、取引の相手方に対し、その地位を利用して、正常な商慣習に照らして不当に不利益を与えることは、優越的地位の濫用として、独占禁止法や下請法、建設業法上で問題となる可能性があります。

仕入先である免税事業者との取引について、インボイス制度の実施を契機として取引条件を見直すこと自体が直ちに問題となるものではありませんが、見直しに当たっては、「優越的地位の濫用」に該当する行為を行わないようにする注意が必要です。

では、どのような行為が問題となる可能性があるのか見ていきましょう。なお、いずれの場合も、独占禁止法上問題となるのは、事業者(買手)の地位が免税事業者である仕入先に優越していること、また、仕入先の免税事業者が今後の取引に与える影響等を懸念して、買手の要請等を受け入れざるを得ないことが前提となります。

取引対価の引下げ

取引上優越した地位にある事業者(買手)が、インボイス制度の実施後の免税事業者との取引において、仕入税額控除ができないことを理由に取引価格の引下げを要請し、取引価格の再交渉において、双方納得の上で取引価格を設定すれば、結果的に取引価格が引き下げられたとしても、独占禁止法上問題となるものではありません。

しかし、再交渉が形式的なものにすぎず、仕入側の事業者(買手)の都合のみで著しく低い価格を設定し、免税事業者が負担していた消費税額も払えないような価格を設定した場合には、「優越的地位の濫用」として、独占禁止法上問題となります。

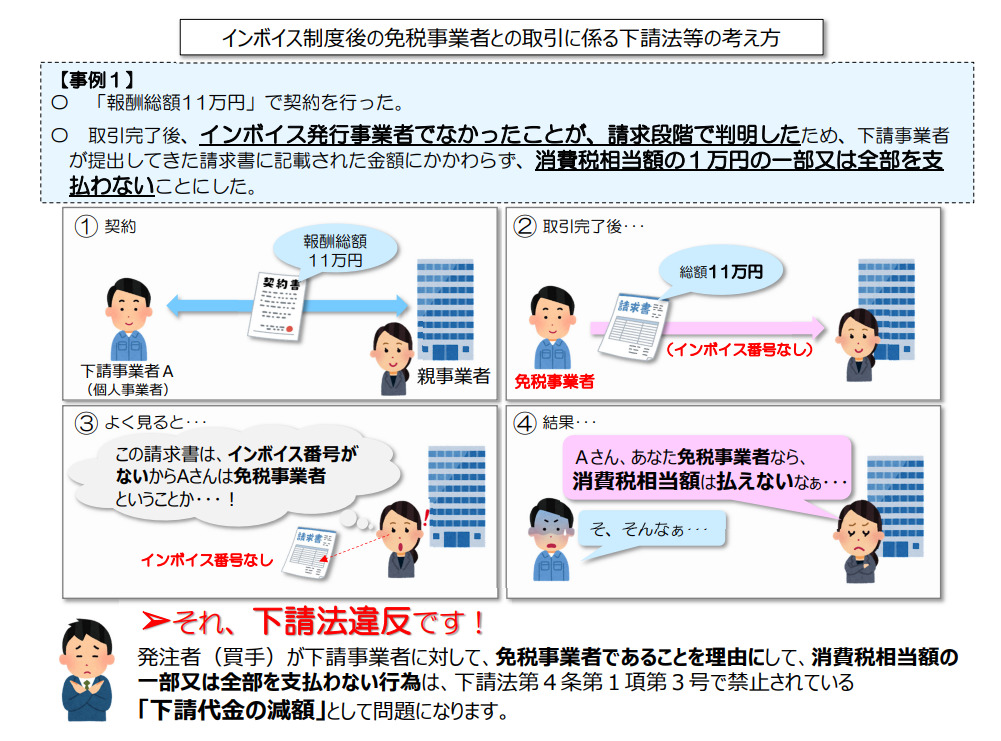

なお、下請法の既成の対象となる場合で、事業者(買手)が免税事業者である仕入先に対して、仕入先が免税事業者であることを理由に、発注時に定めた下請代金の額を減じた場合には、「下請代金の減額」として下請法上問題となります。

(出典:公正取引委員会「インボイス制度後の免税事業者との取引に係る下請法等の考え方」)

商品・役務の成果物の受領拒否等

取引上の地位が相手方に優越している事業者(買手)が、仕入先から商品を購入する契約をした後において、仕入先が免税事業者であることを理由に、商品の受領を拒否することは、「優越的地位の濫用」として問題となります。

協賛金等の負担の要請等

取引上優越した地位にある事業者(買手)が、インボイス制度の実施を契機として、免税事業者である仕入先に対し、取引価格の据え置きを受け入れる代わりに、取引の相手方に別途、協賛金、販売促進費等の名目で金銭の負担を要請することは、当該協賛金等の負担額およびその算出根拠等について、仕入先との間で明確になっておらず、仕入先にあらかじめ計算できない不利益を与えることとなる場合などには、「優越的地位の濫用」として問題となります。

購入・利用強制

取引上優越した地位にある事業者(買手)が、インボイス制度の実施を契機として、免税事業者である仕入先に対し、取引価格の据え置きを受け入れる代わりに、当該取引に係る商品・役務以外の商品・役務の購入を要請することは、仕入先が事業遂行上必要としない商品・役務であり、またはその購入を希望していないときであったとしても、今後の取引に与える影響を懸念してその要請を受け入れざるを得ない場合には、「優越的地位の濫用」として問題となります。

取引の停止

事業者がどの事業者と取引するかは基本的に自由ですが、例えば、取引上の地位が相手方に優越している事業者(買手)が、インボイス制度の実施を契機として、免税事業者である仕入先に対して、一方的に、免税事業者が負担していた消費税額も払えないような価格など著しく低い取引価格を設定し、不当に不利益を与えることとなる場合であって、これに応じない相手方との取引を停止した場合には、独占禁止法上問題となる恐れがあります。

登録事業者となるような慫慂等

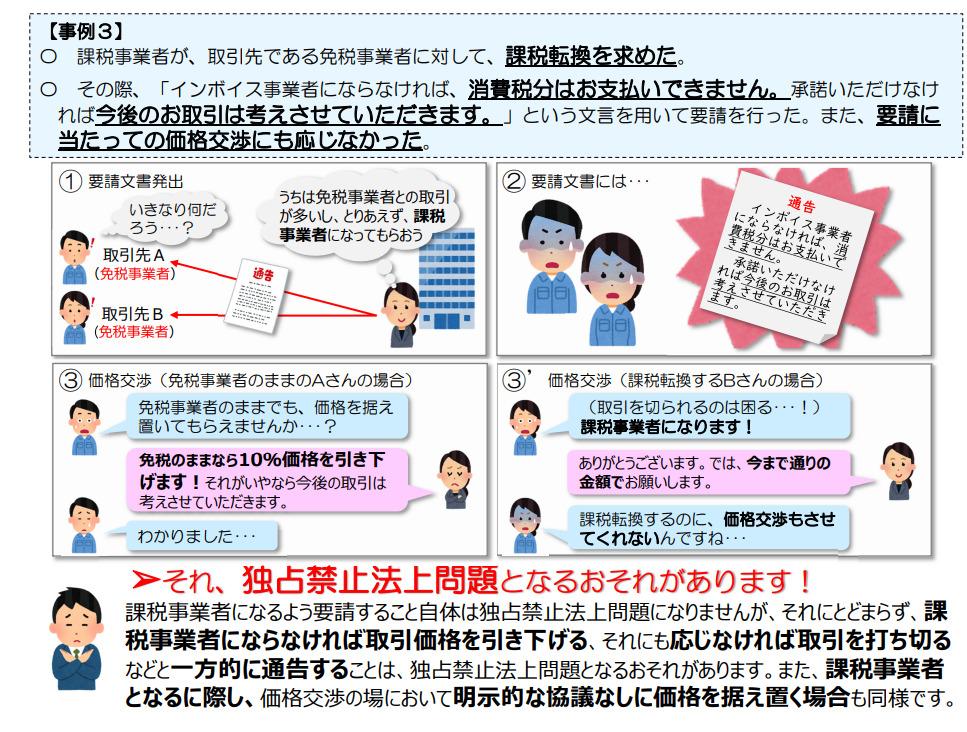

課税事業者が、インボイスに対応するために、取引先の免税事業者に対し、課税事業者になるよう要請することがあります。このような要請を行うこと自体は、独占禁止法上問題となるものではありません。

しかし、課税事業者になるよう要請することにとどまらず、課税事業者にならなければ、取引価格を引き下げるとか、それにも応じなければ取引を打ち切ることにするなどと一方的に通告することは、独占禁止法上や下請法上、問題となるおそれがあります。

例えば、免税事業者が取引価格の維持を求めたにもかかわらず、取引価格を引き下げる理由を書面、電子メール等で免税事業者に回答することなく、取引価格を引き下げる場合は、これに該当します。また、免税事業者が、当該要請に応じて課税事業者となるに際し、例えば、消費税の適正な転嫁分の取引価格への反映の必要性について、価格の交渉の場において明示的に協議することなく、従来どおりに取引価格を据え置く場合についても同様です。

したがって、取引先の免税事業者との間で、取引価格等について再交渉する場合には、免税事業者と十分に協議を行い、仕入側の事業者の都合のみで低い価格を設定する等しないよう、注意する必要があります。

(出典:公正取引員会「インボイス制度後の免税事業者との取引に係る下請法等の考え方」)

まとめ

以上のとおり、インボイス制度開始に向けて免税事業者である取引先との取引条件の見直しをする場合には、独占禁止法等違反とならないよう、慎重に対応を検討していく必要があります。いずれの場合も、取引先と十分に協議を行うことが必須となるため、インボイス制度開始直前ではなく、早い段階から対応を検討し、問題とならないよう取引先と十分に協議を行っていきましょう。

「インボイス制度」ってどんな制度?過去回はこちらから。

第1回 インボイス制度について

第2回 登録申請手続

第3回 売手の留意点

第4回 売手の留意点:「売手負担の振込手数料」の経理処理

第5回 請求書等の交付がない場合の対応