2023年12月22日に2024年度(令和6年度)税制改正大綱が閣議決定されました。税制改正大綱とは、翌年度以降に実施する増税や減税、新税の導入内容などをまとめた文書で、毎年12月に与党が決定しているものです。

2024年度税制改正では、デフレ脱却に向けた税制面での取組みとして、「所得税・個人住民税の定額減税」や、法人の「賃上げ促進税制の強化」が目玉となっていますが、それ以外には特に目立った改正事項はなかったというのが率直な印象です。なお、2022年から議論されている防衛費増額に伴う防衛増税についても、具体的な時期の明示はありませんでした。

今回は、この大綱について、中小企業や個人に関わる内容を中心にご紹介します。なお、改正内容は、2024年1月4日時点の情報であり、今後の国会における法案審議の過程において修正等が行われる可能性があることにご留意ください。

個人所得課税の改正ポイント

所得税・個人住民税の定額減税~2024年6月から実施~

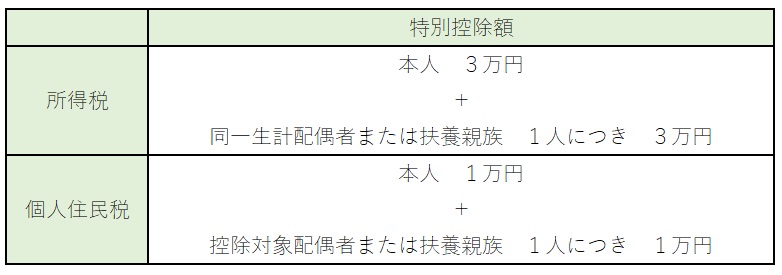

デフレマインドの払拭と賃金上昇・消費拡大・投資拡大の好循環の実現につなげるため、2024年分の所得税・個人住民税について定額減税が実施されます。

ただし、2024年分の合計所得金額が1,805万円超(給与収入のみの場合、給与収入2,000万円超に相当)の方は、対象外とされます。

特別控除額は、給与所得者(住民税特別徴収対象)の場合には、以下の方法で控除されます。

所得税

2024年6月1日以後最初に支給される給与に係る源泉所得税の額から控除、控除しきれない場合はそれ以降に支給される給与・年金等に係る源泉所得税の額から順次控除

住民税

2024年6月の給与からは住民税の特別徴収を行わず、特別控除額控除後の個人住民税を2024年7月から2025年5月の11ヶ月で控除

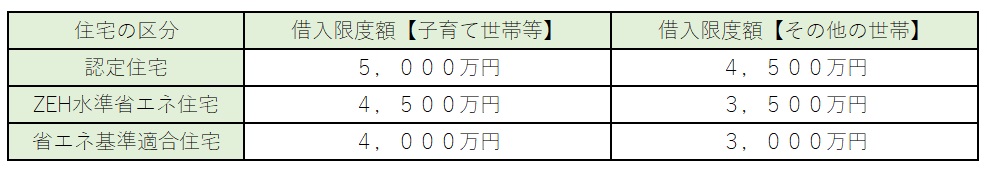

子育て世帯等に対する住宅ローン減税の優遇措置~2024年中の居住に適用~

「住宅ローン控除」について、①夫婦のどちらかが40歳未満の世帯、または②19歳未満の扶養親族がいる方が、認定住宅等の新築等をして2024年1月1日から同年12月31日までの間に居住の用に供した場合の借入限度額が上乗せされます。

また、既存住宅のリフォームに係る特例措置についても、一定の子育て対応改修工事に係る工事費用相当額(250万円を限度)の10%に相当する金額を所得税の額から控除することができるよう拡充されます。

ストックオプション税制の拡充

ストックオプション税制の適用要件の緩和や、スタートアップ企業が発行したストックオプションの年間の権利行使価額の上限が、最大で現行の3倍となる年間3,600万円に引き上げられます。

資産課税の改正ポイント

事業承継税制の特例措置の提出期限の延長~2年延長~

コロナの影響が長期化したことを踏まえ、事業承継税制の特例承継計画の提出期限が、2026年3月末まで延長されます。

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置の適用期限の延長~3年延長~

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置について、適用期限が2026年12月31日まで延長されます。

特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税制度の特例の適用期限の延長~3年延長~

特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税制度の特例について、適用期限が2026年12月31日まで延長されます。

法人課税の改正ポイント

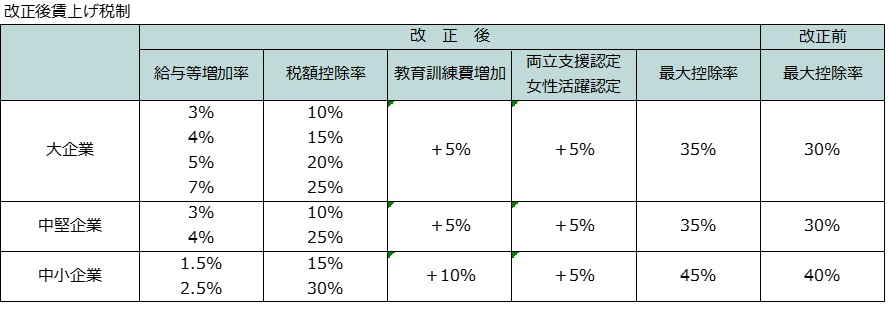

賃上げ促進税制の強化~2024年4月1日以後適用・3年延長~

構造的・持続的な賃上げを実現するため、賃上げ促進税制の適用期限が2027年3月31日まで延長され、さらに強化されます。

大企業向け

より高い賃上げへのインセンティブを強化するため、現在の賃上げ率の要件を維持しつつ、更に高い賃上げ率の要件を創設し、従来の4%に加え、5%、さらには7%の賃上げを促します。

また、大企業のうち、常時使用従業員数2,000人以下の中堅企業については、従来の賃上げ率の要件を維持しつつ、控除率を見直し、より高い賃上げを行いやすい環境が整備されます。

中小企業向け

従来の賃上げ要件・控除率を維持しつつ、新たに繰越控除制度を創設し、これまで本税制を活用できなかった赤字企業が賃上げによる税制メリットを享受できる仕組みになります。

具体的には、賃上げ促進税制の税額控除の額について、当期の税額から控除できなかった分を5年間というという前例のない期間にわたって繰り越すことが可能となります。また、持続的な賃上げを実現する観点から、繰越控除ができる年度については、全雇用者の給与等支給額が対前年度から増加していることが要件とされます。

さらに、雇用の「質」も上げる形での賃上げが促されるよう、教育訓練費を増やす企業への上乗せ措置の要件を緩和するとともに、子育てとの両立支援、女性活躍支援に積極的な企業への上乗せ措置が創設されます。

外形標準課税の適用対象拡大

減資により外形標準課税の課税逃れをする大企業がいることを踏まえて、外形標準課税の適用対象の見直しが行われます。

まず、減資への対応として、前事業年度に外形標準課税の対象であった法人が資本金1億円以下になった場合でも、資本金と資本剰余金の合計額が10億円を超える場合には外形標準課税の対象とされます(2025年4月1日以後開始事業年度より適用)。

加えて、親会社の信用力等を背景に事業活動を行う子会社への対応として、資本金と資本剰余金の合計額が50億円を超える法人等の100%子法人等のうち、資本金が1億円以下であって、資本金と資本剰余金の合計額が2億円を超えるものについて外形標準課税の対象とされます(2026年4月1日以後開始事業年度より適用)。

戦略分野国内生産促進税制の創設

戦略分野の国内投資を促進するため、国として特段に戦略的な長期投資が不可欠となる投資を選定し、それらを対象として生産・販売量に比例して法人税額を控除する戦略分野国内生産促進税制が創設されます。

この税制の対象となるのは、①電気自動車等(蓄電池)、②グリーンスチール、③グリーンケミカル、④SAF(再生航空燃料)、⑤半導体、の5物資で、物資ごとに単価が設定され、生産・販売量に応じた金額を当期の法人税額の40%を上限(半導体は20%)として、法人税額から控除可能となります。

イノベーションボックス税制の創設~2025年4月1日~2032年3月31日開始事業年度~

企業が国内で自ら研究開発を行った特許権またはAI分野のソフトウェアにかかる著作権について、当該知的財産の国内への譲渡所得または国内外からのライセンス所得に対して、所得の30%の所得控除を認める制度が設けられます。

交際費等の損金不算入制度の見直し~2024年4月1日以後支出分より・3年延長~

接待飲食費に係る損金算入の特例および中小法人に係る損金算入の特例の適用期限が3年延長されるとともに、損金不算入となる交際費等の範囲から除外される一定の飲食費に係る金額基準が、会議費の実態を踏まえ、現行の1人当たり5千円以下から1万円以下に引き上げられます。

最後に

今回は、2024年度税制改正大綱の中でも、個人や中小企業への影響が大きい改正ポイントをピックアップしてご紹介しました。

各税制の詳細な内容については、法案可決後に、改めてご紹介します。