2018年分より所得税の配偶者控除と配偶者特別控除の取扱いが変更となります。それに伴い、2018年1月以降の給与等の支払における源泉徴収事務にも変更が生じることとなりますが、先般、その概要が国税庁より発表されました。今回は、その源泉徴収事務の変更点についてご説明します。

改正の概要

① 配偶者控除の控除額が改正されたほか、給与所得者の合計所得金額が 1,000 万円を超える場合には、配偶者控除の適用を受けることができないこととされました(改正前:給与所得者の合計所得金額の制限無)。

② 配偶者特別控除の控除額が改正されたほか、対象となる配偶者の合計所得金額が 38 万円超 123 万円以下とされました(改正前:38 万円超 76 万円未満)。

源泉徴収事務の変更点

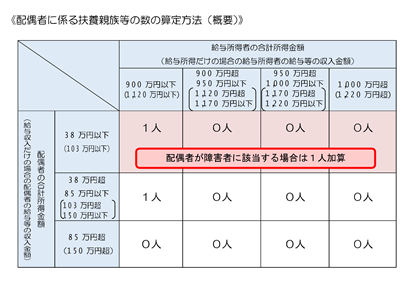

《変更点1》扶養親族等の数の算定方法の変更

給与等を支払う際に源泉徴収する税額は、「給与所得の源泉徴収税額表」によって求めますが、計算に当たって扶養親族等の数を算定する必要があります。

扶養親族等の数の算定に当たり、配偶者が源泉控除対象配偶者※1に該当する場合には、扶養親族等の数に1人を加えて計算することとされました。

また、同一生計配偶者※2が障害者に該当する場合には、扶養親族等の数に1人を加えて計算することとされました。

※1源泉控除対象配偶者・・・給与所得者の合計所得金額が900万円以下、かつ、配偶者の合計所得金額が85万円以下である配偶者

※2同一生計配偶者・・・合計所得金額(見積額)が38万円以下である配偶者(給与所得者の所得制限なし)

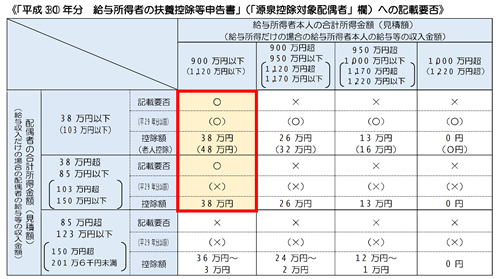

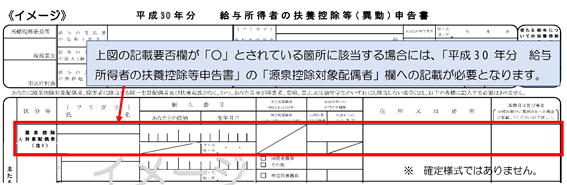

《変更点2》扶養控除等申告書の記載事項の変更

2018年1月1日以後、最初の給与等の支払をする日の前日までに提出を受ける「平成30年分 給与所得者の扶養控除等申告書」の記載内容が変更されます。

2018年分の扶養控除等申告書は、2017年の年末調整時に提出を受けることになりますが、従業員の方に配偶者の所得金額を今まで以上に正確に記載してもらう必要があるでしょう。また、2018年の給与からは、配偶者の所得金額のみならず、従業員本人の所得金額も扶養親族等の数の判定の要素となるため、注意が必要です。配偶者に所得がなくても、従業員の所得金額が900万円超であれば、配偶者を源泉徴収時の扶養親族等の数に含めることはできません。扶養親族等の数を間違えると、年末調整時に源泉徴収税額が不足となってしまう可能性もあります。

今回の改正により、配偶者控除等の取扱いは今までより複雑になります。ご不明な点等ございましたら、北青山税理士法人担当者までご相談ください。