2018年より、配偶者控除を受けることができる配偶者の年収が103万円から150円に変更になったことはご存じでしょうか。今回は、配偶者控除の変更点と、配偶者の「パート収入の壁」についてご説明したいと思います。なお、本稿に記載している年収金額は、納税者・配偶者ともに給与所得者である場合を例にしており、事業所得等その他の所得の場合には金額が異なりますのでご留意ください。

2018年度からの変更点

配偶者控除・配偶者特別控除の適用要件の緩和

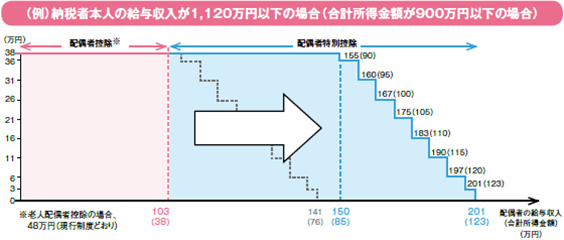

配偶者控除の適用となる配偶者の年収上限が、103万円から150万円に引き上げられました。また、配偶者特別控除の対象となる配偶者の年収上限も、141万円から201万円に引き上げられました。

納税者の年収上限の設定

配偶者控除・配偶者特別控除ともに納税者の所得金額に所得制限が設けられ、納税者の年収が1,120万円を超えると所得控除額が減少し、年収1,220万円を超える場合には、一切控除を受けることができなくなりました。

「パート収入の壁」はどうなる?

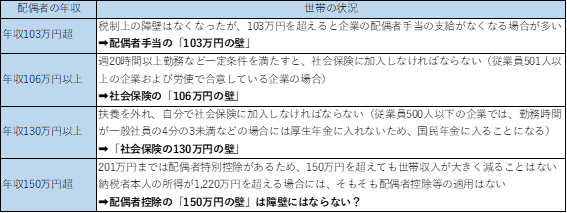

昨年までは配偶者控除の「103万円の壁」を意識して、配偶者が就労調整を行うケースがよく見られましたが、今年からはどんな「壁」を意識するべきなのでしょうか。配偶者の年収別に見てみましょう。

世帯の手取り収入はどうなる?

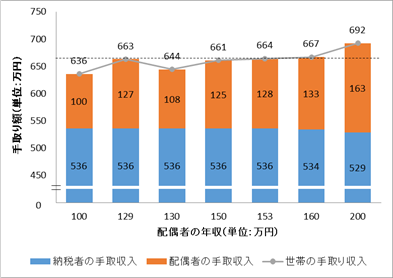

「パート収入の壁」により、収入によっては、配偶者の年収自体は増加しても、世帯の手取り収入は減少するという逆転状況が起こります。

【世帯の手取り収入の推移】

《例》納税者の年収700万円(配偶者手当なし)・夫婦ともに40歳以上・子供は中学生以下・東京23区在住・社会保険(協会けんぽ)及び雇用保険加入・配偶者が年収130万円以上で社会保険に加入する場合

この例の場合には、世帯の手取り収入は、配偶者が「130万円の壁」を超えて社会保険に入ることによりいったん減少します。配偶者の社会保険加入直前の世帯の手取り収入に戻るのは、配偶者の年収が153万円の時点です。153万円を超えた後は、配偶者特別控除が段階的に減少するため、世帯の手取り収入は増加する一方となります。すなわち、130万円の壁を超えて働くのであれば、年収153万円以上を目指さないと、世帯の手取り収入は増加しないことになります。

社会保険は加入しない方がよい?

「130万円の壁」である配偶者の社会保険加入については、社会保険料の負担ばかりに注目しがちですが、配偶者が社会保険に加入することのメリットも見ておきましょう。

①将来もらえる年金が増えます

②障害がある状態になった場合などもより多くの年金がもらえます(障害厚生年金・遺族厚生年金)

③医療保険(健康保険)の給付も充実します(傷病手当金・出産手当金)

**************************************************

配偶者控除の改正後、「150万円の壁」という言葉をよく耳にしますが、世帯の手取り収入で考えると、問題となる「壁」は「150万円の壁」ではないことがおわかりいただけたかと思います。

人材不足、採用難に頭を悩ませている企業も多い昨今、パート社員の活用も必須となっています。「パート社員が勤務時間を増やしてくれたら・・・」「有能なパート社員が正社員になってくれたら・・・」と考える社長さんも多いことでしょう。配偶者に係る税制等をしっかり理解していれば、パート社員のみならず、企業にとっても有益な提案をすることができるかもしれません。ご不明な点等ございましたら、税理士法人キャシュモ担当者までお問い合わせください。