今回は、消費税を納税する義務があるか否かを判定する基準である「消費税の納税義務」についてご説明します。

消費税の納税義務者

国内取引における納税義務者は、事業として、資産の譲渡や貸付け、役務の提供を行った事業者です。事業者とは、個人事業者と法人をいい、原則的にはすべての事業者が消費税を納税する義務を有しています。

納税義務の免除

事業者はすべて納税義務者となりますが、小規模な事業者には特例として消費税を免除するという規定があり、以下の要件を満たす事業者は、納税義務が免除されます。この事業者を「免税事業者」といいます。

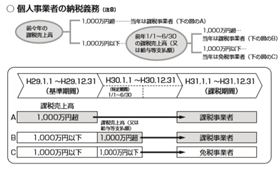

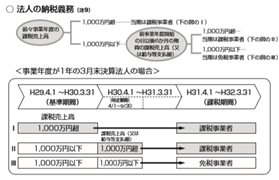

① その課税期間の基準期間(※1)における課税売上高が1,000万円以下の事業者

② 特定期間(※2)における課税売上高(または給与等支払額)が1,000万円以下の事業者

★ポイント★いずれの基準で判定するかは納税者の任意です

※1「基準期間」とは、個人事業者の場合はその課税期間の前々年、法人の場合は前々事業年度をいいます。

※2「特定期間」とは、個人事業者の場合はその課税期間の前年の1月1日から6月30日までの期間、法人の場合は前事業年度開始の日から6ヶ月の期間をいいます。

新規に開業した場合

個人事業者の新規開業年とその翌年、法人の設立事業年度とその翌事業年度は、基準期間の課税売上高がないので、原則として免税事業者になります。

出典:国税庁「消費税のあらまし」

納税義務が免除されない場合

次のような場合は、納税義務を免除しないこととする特例があります。

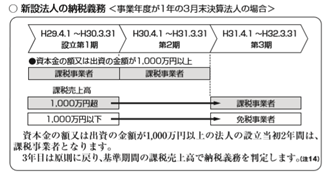

新設法人の特例

その事業年度の基準期間がない法人のうち、その事業年度開始の日における資本金の額または出資の金額が1,000万円以上である法人(以下「新設法人」といいます。)や特定新規設立法人(※3)は、その課税期間の納税義務が免除されません。

出典:国税庁「消費税のあらまし」

※3 特定新規設立法人とは、その事業年度開始の日において、他の者により当該新規設立法人の株式等の50%超を直接または間接に保有される場合など一定の場合に該当し、かつ、当該他の者及び当該他の者と一定の特殊な関係にある法人のうちいずれかの者の基準期間相当期間における課税売上高が5億円を超えている新設法人をいいます。

高額特定資産を取得した場合の特例

課税事業者が簡易課税制度の適用を受けない課税期間中に高額特定資産(一の取引単位につき、1,000万円以上の棚卸資産または調整対象固定資産)の仕入れ等を行った場合には、当該高額特定資産の仕入れ等の属する課税期間の翌課税期間から、当該高額特定資産の仕入等の日の属する課税期間の初日以後3年を経過する日の属する課税期間までの各課税期間は納税義務が免除されません。

相続のあった個人事業者

合併、分割等のあった法人

免税事業者のお客様から、このような問い合わせを受けることがあります。免税事業者は消費税を支払わないから、消費税を請求してはいけないと考える方も多いようです。しかし、免税事業者は、本来納税しなければいけない消費税の納税を免除されているだけで、仕入れの際には消費税を支払っていますので、消費税を請求することにも問題はありません。免税事業者から仕入れた事業者ももちろん仕入税額控除をしています。ただし、今後インボイス制が導入されることにより、免税事業者から仕入れた場合の仕入税額控除が段階的に廃止されることが決まっています。今後の動向に注意が必要です。

以上のとおり、消費税の納税義務は、原則としてすべての事業者にありますが、いろいろな免除のケースがあります。特に新設法人においては、資本金の額や給与等支給額によって、免税となる期間が変わってきますので、設立時には検討が必要です。ご不明な点がございましたら、税理士法人キャシュモ担当者までお問い合わせください。