2024年2月16日から2023年分の所得税の確定申告の受付が始まります。

所得税の確定申告とは、1月1日から12月31日までの1年間に生じたすべての所得の金額を計算し、それに対する所得税の過不足を精算する手続きです。

確定申告は所得の種類や金額によって要否を判定しますが、働き方の多様化が進む中で、申告漏れ所得も増加傾向にあります。

今回は、2023年分の確定申告で申告漏れがないよう、確定申告の要否について改めて確認するとともに、マイナポータル連携により便利になってきたe-Taxによる申告についてご紹介します。

確定申告が必要な人

次のような人は、確定申告が必要となります。

給与所得がある人

会社員などの給与所得者の大部分は、年末調整によって所得税が精算されるため、確定申告をする必要はありません。しかし、次のような場合には確定申告が必要となります。

(ア) 給与の収入金額が2,000万円を超える場合

(イ) 給与を1ヶ所から受けていて、各種の所得金額(給与所得・退職所得を除く。)の合計額が20万円を超える場合

(ウ) 2ヶ所以上の会社から源泉徴収の対象となる給与を受けていて、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得・退職所得を除く。)との合計額が20万円を超える場合

(エ) 同族会社の役員やその親族などで、その同族会社から給与の他に貸付金の利子、店舗・工場などの賃貸料、機械・器具の使用料などの支払を受けた場合

(オ) 給与について、災害減免法により所得税等の源泉徴収税額の徴収猶予や還付を受けた場合

(カ) 在日の外国公館に勤務する人や家事使用人などで、給与の支払を受ける際に所得税を源泉徴収されないこととなっている場合

公的年金等に係る雑所得のみの人

所得が公的年金のみの人は、公的年金等に係る雑所得の金額から所得控除を差し引いた金額がプラスになる場合には、確定申告が必要となります。

ただし、公的年金等の収入額が400万円以下で、かつ、公的年金等以外の所得金額が20万円以下である人は、確定申告の必要はありません。

退職所得がある人

国内の企業から受け取った退職金については、「退職所得の受給に関する申告書」を提出していれば、源泉徴収により課税がされているため確定申告は不要ですが、外国企業から受け取った退職金など、源泉徴収されていないものがある場合には、確定申告が必要となります。

上記以外の人

各種の所得金額の合計額(譲渡所得や山林所得を含む。)から、所得控除を差し引き、その金額に所得税の税率を乗じて計算した税額から配当控除額を差し引いた結果、残額のある人は、確定申告が必要となります。

申告漏れの多い収入

次のような収入も、確定申告の対象となる所得に該当するため、確定申告をする際には注意が必要です。

・原稿料、講演料、印税、放送出演料などの収入(事業所得または雑所得)

・フリマアプリ、ネットオークション、ネット通販、ドロップシッピング、配達代行業、動画配信、アプリ作成・配信、有料メルマガ、アフィリエイト、ギャラ飲み、民泊、カーシェアリング、自宅等の時間貸し等の収入(事業所得または雑所得)

※家具、什器、通勤用の自転車、衣服など、生活に通常必要な動産の譲渡による所得は非課税のため、確定申告に含める必要はありません。

・太陽光発電設備による売電収入(雑所得)

・暗号資産の取引に係る収入(雑所得)

・株主優待の受領(雑所得)

・保有する外国通貨の日本円への交換などによる為替差益(雑所得)

・競馬、競輪、オートレース、ボートレースの払戻金の収入(一時所得)

・生命保険の一時金や損害保険金の満期返戻金の収入(一時所得)

・ふるさと納税の謝礼としての特産品の受領(一時所得)

・外国為替証拠金取引(FX)による収入(雑所得)

・退職金の収入(退職所得)

確定申告をした方がよい場合

確定申告が不要な人でも、確定申告をすると所得税の還付を受けられるなどのメリットがある場合もあります。ここでは、確定申告をした方がよい場合の例について見ていきましょう。

なお、確定申告の必要がない人が還付申告をする場合にも、原則としてすべての収入(確定申告不要制度を選択できる譲渡所得等を除く。)を申告する必要がありますので、注意してください。

給与所得者でも確定申告をした方がよい場合

雑損控除や医療費控除、ふるさと納税などの寄附金控除、住宅借入金等特別控除(2年目以降で年末調整の際に控除を受けている場合を除く)などの年末調整では受けることのできない所得控除を受けることができる場合には、確定申告をすることにより所得税の還付が受けられます。

400万以下の年金所得者でも確定申告をした方がよい場合

生命保険料控除や地震保険料控除、医療費控除、寄附金控除、雑損控除などの所得控除を受けることができる場合には、確定申告をすることにより所得税の還付が受けられます。

年の中途で退職した給与所得者が再就職しなかった場合

年の中途で退職し、その後再就職しなかったため給与所得について年末調整を受けていない場合には、確定申告をすると所得税が還付される可能性があります。

退職所得があり、「退職所得の受給に関する申告書」を提出していない場合

退職所得の支払を受けるときに「退職所得の受給に関する申告書」を提出しなかったため、20.42%の税率で源泉徴収されている場合には、確定申告をすると所得税の還付が受けられます。

また、退職所得を除く各種の所得の合計額から所得控除を差し引くと赤字になる場合にも、確定申告をすることにより所得税の還付が受けられる可能性があります。

メインの勤務先以外にアルバイト先などで源泉徴収されている場合

給与所得者が副業でアルバイトをしている場合で、副業の給与収入の合計が20万円以下であれば、確定申告をする必要はありません。ただし、副業で給与から源泉徴収がされている場合には、確定申告をすることにより所得税の還付が受けられる可能性があります。

事業所得が赤字になった場合

個人事業主で事業所得が赤字になった場合には、確定申告をする必要はありません。しかし、事業所得について源泉徴収がされている場合や、事業所得の他に所得がある場合には、確定申告をすることにより所得税の還付が受けられる可能性があります。

不動産所得が赤字になった場合

事業所得と同様、不動産所得が赤字でも、不動産所得の他に所得がある場合には、確定申告をすることにより所得税の還付が受けられる可能性があります。

青色申告を行っている個人事業主

青色申告を行っている個人事業主は、赤字になって確定申告をする必要がない場合でも、確定申告をすることにより3年間赤字を繰り越すことができます。

マイホームや上場株式等の譲渡損失、先物取引の損失がある場合

マイホームや上場株式等の譲渡損失や先物取引の損失がある場合には、確定申告をすることにより3年間損失を繰り越すことができます。

マイナポータル連携で、e-Taxによる確定申告がさらに便利に

e-Taxの「確定申告書等作成コーナー」では、画面の案内に従って金額等を入力するだけで、自動計算で確定申告書を作成し、そのままe-Tax上で税務署に送信(提出)することができます。

以前は、e-Taxで送信するためにはマイナンバーカードとICカードリーダライタが必要でしたが、現在では、マイナンバーカード読取対応のスマホとマイナンバーカードがあれば、e-Taxによる申告ができます。また、パソコン等で申告書を作成する場合にも、スマホのアプリ(マイナポータルアプリ)でパソコン上に表示されたQRコードを読み取れば、e-Taxによる申告ができます。

(出典:国税庁「令和5年分確定申告特集」)

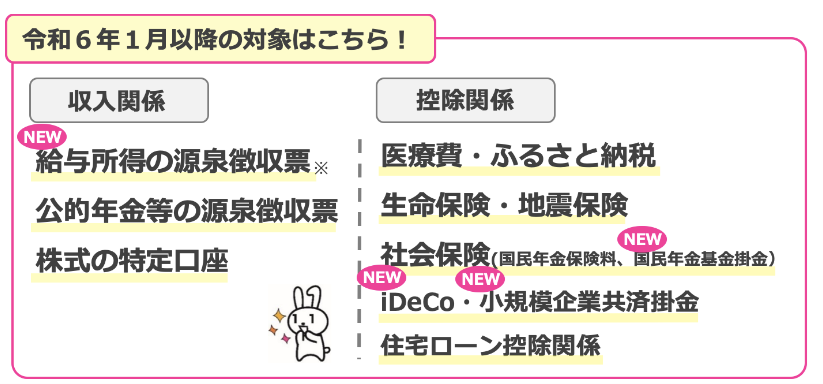

さらに、マイナポータル経由で控除証明書等のデータを一括取得し、確定申告書の該当項目へ自動入力することができるマイナポータル連携の対象も2024年1月から拡充されています。

(出典:国税庁「令和5年分確定申告特集」)

マイナポータル連携を利用するためには、e-Taxとマイナポータルを連携させるための事前準備を行う必要があります(詳細はマイナポータルの「確定申告の準備」ページでご確認ください。)。連携対象となる収入・控除はまだ限定的ですが、年々拡大が見込まれているため、ご自身で確定申告を行う方は、利用を検討されるとよいでしょう。

以上、確定申告の要否等について簡単にご紹介しましたが、実際には、判断に迷う部分も多いかと思います。

判断に迷う場合には、税務署の確定申告電話相談センターや税理士にご相談いただくことをお勧めします。