平成29年度税制改正大綱において、配偶者控除・配偶者特別控除の見直しが決定しました。今回は、改正のポイントと併せて、実際に配偶者が「パート収入の壁」を超えて働くとどうなるのかという点についても見ていきたいと思います。なお、本稿に記載している年収金額は、納税者・配偶者ともに給与所得者である場合を例としており、事業所得等その他の所得の場合には金額が異なりますのでご留意ください。

改正のポイント

①配偶者控除・配偶者特別控除の適用要件の緩和

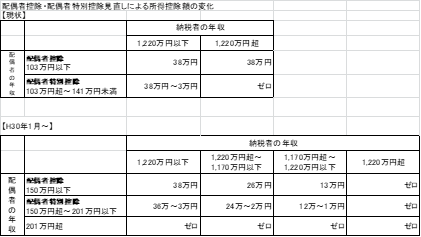

平成30年より、配偶者控除の適用となる配偶者の年収上限が、103万円から150万円に引き上げられます。また、配偶者特別控除の対象となる配偶者の年収上限も、141万円から201万円に引き上げられます。

②納税者の年収上限の設定

配偶者控除・配偶者特別控除ともに納税者の所得金額に所得制限が設けられ、納税者の年収が1,120万円を超えると所得控除額が減少し、年収1,220万円を超える場合には、一切控除を受けることができなくなります。

「パート収入の壁」はどうなる?

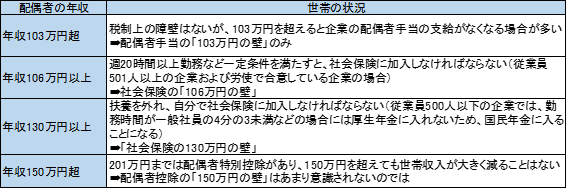

今までは、配偶者控除の「103万円の壁」を意識して就労調整を行うケースが一般的でしたが、改正後は、どのような「壁」が意識されるようになるのでしょうか。年収別に見ると、以下のようになると考えられます。

世帯の手取り収入はどうなる?

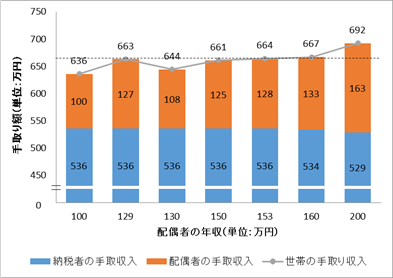

それでは、配偶者の年収が「壁」を超えた場合の世帯の手取り収入について見てみましょう。

【世帯の手取り収入の推移】

《例》納税者の年収700万円・夫婦ともに40歳以上・子供は中学生以下・東京23区在住・社会保険(協会けんぽ)及び雇用保険加入・配偶者は年収130万円以上で社会保険加入の場合

世帯の手取り収入は、配偶者の年収が130万円の壁を超えたところでいったん減少し、その後、年収約153万円の時点で、配偶者の社会保険加入直前の金額まで上昇します。約153万円を超えた後は、配偶者特別控除が段階的に減少するため、世帯の手取り収入は増加する一方となります。すなわち、130万円の壁を超えて働くのであれば、年収153万円以上を目指さないと、世帯の手取り収入は増加しないことになります。

社会保険は加入しない方がよい?

配偶者の社会保険の加入については、社会保険料の負担ばかりに注目しがちですが、配偶者が社会保険に加入することのメリットについても見ておきたいと思います。

①将来もらえる年金が増えます

②障害がある状態になった場合なども、より多くの年金がもらえます(障害厚生年金・遺族厚生年金)

③医療保険(健康保険)の給付も充実します(傷病手当金・出産手当金)

配偶者の収入については「103万円の壁」が一人歩きをしていて、実際に壁を超えた場合の世帯への影響をあまり考えずに就業調整をしているケースも多いことと思います。何を重視するかは世帯の状況によって異なりますが、今回の改正を機に、ご自分の家庭ではどこを目指すべきか考えてみるとよいのではないでしょうか。