「中小企業向け賃上げ促進税制」は、中小企業者等が前年度より従業員の賃金を引き上げた場合に、賃上げ額の一部を事業者税(個人事業主の場合は所得税)から税額控除できる制度です。(この制度の概要については過去記事「2024年度税制改正~2024年度から賃上げ促進税制が強化されます~」を参照してください)

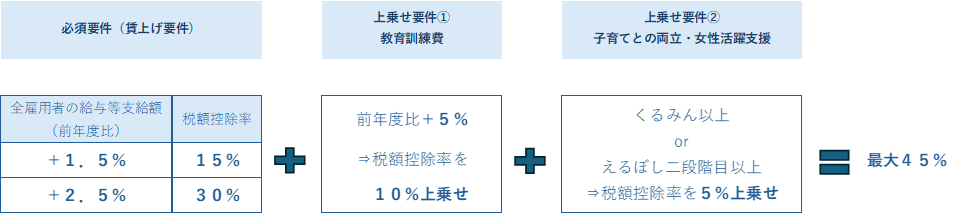

この制度では、賃上げ要件に加えて、教育訓練費が増加した場合や、子育てや女性活躍の認定等を受けている場合の上乗せ措置があり、すべての要件を満たすと給与増加額の最大45%の税額控除の適用を受けることができます(2024年3月31日以前に開始した事業年度については最大40%。)。

今回は、この上乗せ措置の対象となる教育訓練費について詳しくご説明します。

中小企業向け賃上げ促進税制の概要

- 適用期間:2024年4月1日から2027年3月31日までの間に開始する各事業年度

- 適用対象:青色申告書を提出する中小企業者等(資本金1億円以下の事業者等)または従業員数1,000人以下の個人事業主

- 税額控除率

※必須要件(賃上げ要件)・上乗せ要件①・上乗せ要件②のすべての要件を満たせば、最大45%の税額控除が可能となります(2024年3月31日以前に開始した事業年度については最大40%。)。 - 税額控除額の上限:法人税額の20%(税額控除率に基づいて算出した金額が法人税額の20%を超える場合には、法人税額の20%が税額控除額となります。)

- 2024年4月1日以後開始事業年度については、賃上げを実施した年度に控除しきれなかった金額を5年間繰り越しすることができます。

賃上げ促進税制については、必須要件である給与等支給額が前年度比1.5%以上増加している事業者が、さらに上乗せ要件を満たしている場合には税額控除率がアップする仕組みとなっています。

上乗せ要件のうち、②の子育てとの両立・女性活躍支援については、それぞれの認定要件を満たしたうえで厚生労働大臣の認定が必要となるため、中小企業にとっては少々ハードルが高い要件となりますが、①の教育訓練費については、従業員の教育訓練のために支出する費用が増加し、その明細を保存していれば適用が可能となるため、比較的簡単に要件を満たすことが可能です。

そのため、必須要件の賃上げ要件を満たしている事業年度については、教育訓練費要件を満たしているか、満たしていない場合には要件を満たすためにあといくらの教育訓練費の支出が必要かを確認しておくと税額控除額の増加につながります。

それでは、この教育訓練費について詳しく見ていきましょう。

上乗せの対象となる教育訓練費増加要件

適用事業年度に支出する教育訓練費が、以下の2つの要件を満たした場合に、税額控除率10%上乗せの対象となります。

① 前年度と比べて5%増加していること

② 適用事業年度の教育訓練費の額が適用事業年度のすべての雇用者に対する給与等の支給額の0.05%以上であること

教育訓練の対象者

教育訓練の対象者は、国内雇用者のみとなり、以下のような者は対象となりません。

① 役員

② 使用人兼務役員

③ 役員の特殊関係者(a.役員の親族、b.事実上婚姻関係と同様の事情にある者、c.役員から生計の支援を受けている者、d.bまたはcと生計を一にする親族)

④ 内定者等の入社予定者

そのため、役員のみを対象とするような教育訓練費用は対象外となります。

対象となる教育訓練費の範囲

国内雇用者の職務に必要な技術や知識を習得させ、または向上させるために支出する費用のうち、以下のような費用が対象となります。

- 事業者が自ら行う教育訓練の費用(外部講師謝金、外部施設利用料等)

①事業者が国内雇用者に対して、外部講師等を招聘し、講義・指導等の教育訓練を自ら行う費用(大学教授による座学研修、技術指導員による現場での技能指導等)

・招聘する外部講師等は、子会社、関連会社等のグループ企業の役員や使用人でも可。その事業者の役員や使用人は対象外。

・外部の専門家等に対して、契約により、継続的に講義・指導等の実施を依頼する場合の費用も対象。

② 外部講師等に対して支払う教育訓練の費用

・外部講師等の個人に対して報酬を直接支払った場合に限らず、講師等を派遣した事業者に報酬を支払った場合の費用も対象。

・外部講師等の招聘に要する費用(交通費・旅費・宿泊費・食費等)も対象。

③ 外部施設・備品・コンテンツ等の使用料

・子会社、関連会社等のグループ企業の所有する施設等を賃借する場合も対象。

④ 教育訓練等に関する計画の作成を外部の専門知識を有する者に委託する費用 - 他の者に委託して教育訓練等を行わせる費用(研修委託費)

・委託先は、外部教育機関や一般企業だけでなく、子会社、関連会社等グループ企業も対象。 - 他の者が行う教育訓練等に参加させる費用(外部研修参加費)

① 他の者が行う教育訓練等(研修講座、講習会、研修セミナー、技術指導等)に参加させる費用

② 他の者が行う教育訓練等の講座等の授業料、受講料、通信教育にかかる費用等

教育訓練費の対象とならない費用

教育訓練に付随して支出する費用の中でも、以下のような費用については、教育訓練費の対象とはならないため、注意が必要です。

①事業者がその使用人または役員に支払う教育訓練中の人件費、報奨金等(教育訓練担当部署の従業員に支払った給与等の人件費も対象外。)

②教育訓練等に関連する旅費、交通費、食費、宿泊費、居住費(研修の参加に必要な交通費やホテル代、海外留学時の居住費等)

③ 福利厚生目的など教育訓練以外を目的として実施する場合の費用

④ 事業者が所有する施設等の使用に要する費用(光熱費、維持管理費等)

⑤ 事業者の施設等の取得等に要する費用(施設等の減価償却費も対象外。)

⑥ 教材等の購入・製作に要する費用(教材となるソフトウエアやコンテンツの開発費も対象外。)

⑦ 教育訓練の直接費用でない大学等への寄附金、保険料等

教育訓練費の明細書の記載事項

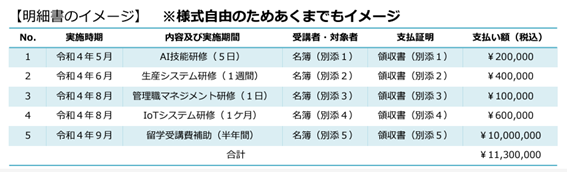

教育訓練費増加要件を満たしている場合でも、教育訓練費の上乗せ措置の適用を受けるためには、以下の事項を記載した教育訓練費の明細書を作成して保存しておく必要があります。税務申告書への添付等は必要ありませんが、税務調査等で確認を受ける可能性がありますので、適用を受ける場合には忘れずに作成しておきましょう。

① 教育訓練等の実施時期:「年月」は必須、「日」は任意で記載

② 教育訓練等の実施内容:教育訓練等のテーマや内容及び、実施期間

③ 教育訓練等の受講者 :教育訓練等を受ける予定、または受けた者の氏名等

④ 教育訓練費の支払証明:費用を支払った年月日、内容及び金額並びに相手先の氏名または名称が明記された領収書の写し等

(出典:中小企業庁「中小企業向け賃上げ促進税制ご利用ガイドブック」)

教育訓練費の積極的な活用は、以上のような税制上のメリットだけでなく、従業員のスキルアップやモチベーションの増加、ひいては企業の競争力向上にもつながります。

人手不足や最低賃金の引き上げによる人件費高騰という厳しい経営環境の中であるからこそ、教育訓練費の有効活用によって経営力を強化し、この税制も最大限に活用することをお勧めします。