創業や新規事業で資金調達する場合、中小企業は融資に頼らざるを得ないのが現状です。しかし、融資は創業当初の収益が不安定なときにも元本の返済や利息の支払いが生じます。また、借入限度額があるため、のちに設備投資や運転資金の需要が発生しても、追加融資ができるとは限りません。

株式を発行しての資金調達(=自己資本)であれば、返済不要で金利のない資金調達ができるので創業にはうってつけですが、中小零細企業にとっては現実的ではありません。

そこで、選択肢に入るのが資本制ローンです。

資本制ローンは融資でありながら、自己資本による資金調達に類似した特徴を持っています。ベンチャー企業など創業当初に赤字のフェーズが続く企業にも合った融資制度です。

今回は、資本制ローンについて概要やその特徴、利用する際の注意点などをわかりやすく解説します。創業したばかり、またはこれから創業するのであれば資金調達の一手として、ぜひ最後までお読みください。

資本制ローンとは

資本制ローンとは、正式名称は挑戦支援資本強化特例制度といって、日本政策金融公庫が実施する、創業や新規事業開拓時の安定資金の確保、財務体質の強化を図ることを目的にした融資制度です。

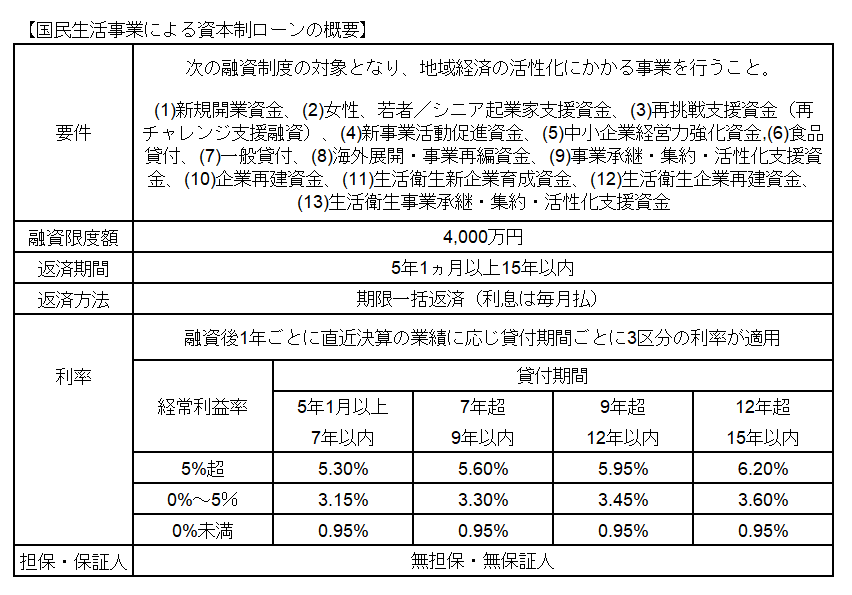

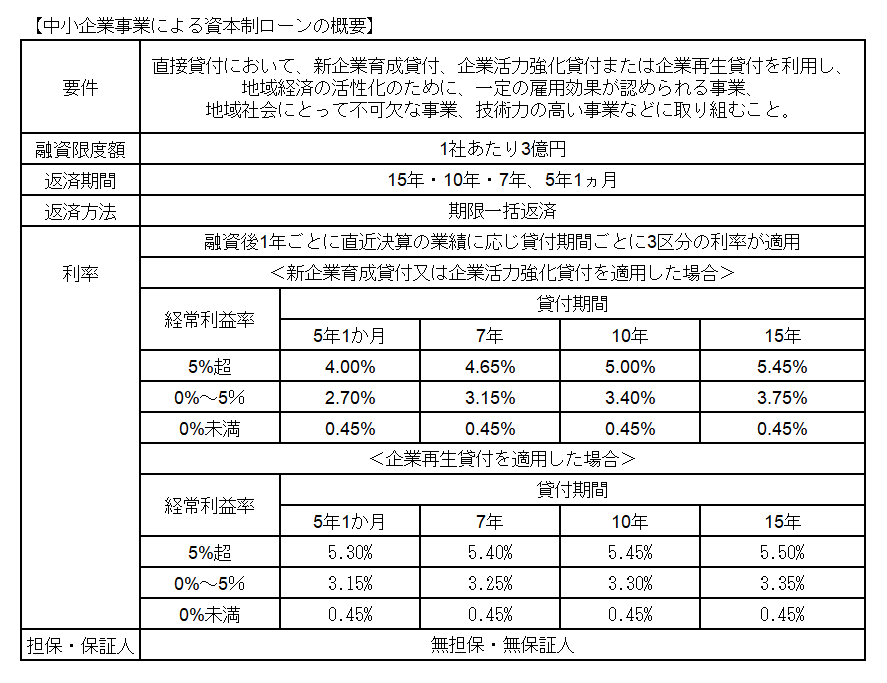

日本政策金融公庫では、個人事業や小規模企業向けの融資を「国民生活事業」、一定規模の中小企業向け融資を「中小企業事業」と業種や企業規模によって融資対象が定められています。

資本制ローンについても国民生活事業と中小企業事業では、融資限度額や要件に違いがあります。

(出典:挑戦支援資本強化特例制度(資本性ローン) 国民生活事業)

資本制ローンがもつ自己資本としてのメリット

資本制ローンは、個人事業や中小零細企業など小規模事業者のスタートアップに多く利用されています。その理由は、資本制ローンが借入金でありながら、「自己資本としてのメリット」を有するからです。

この「自己資本としてのメリット」は、同時に「金融検査上の自己資本」(金融庁検査局)と見なされる要件でもあり、その結果、将来の資金調達においても、金融機関の融資が通りやすいという大きな効果があります。

資本制ローンが有する自己資本としてのメリットとは、以下の3点です。

・長期間償還不要な状態

・配当可能利益に応じた金利設定

・法的破綻時の劣後性を確保

長期間償還不要な状態

通常の融資は、借入直後から少しずつではありますが元本の返済が始まります。創業期の収益が見込めない時期の支出は財務的には大変痛手です。ところが自己資本(株式を発行して資本金として資金調達)であれば、調達資金の返済は不要なので、この心配はありません。

とはいえ、中小零細規模の企業では、上場企業のように広く一般から株主を募集することは困難なため、資本金による資金調達は現実的ではありません。そこで、その資本としての長所を資本制ローンが担います。

資本制ローンでは返済は必要ですが、期限一括償還なので、返済期限直前まで元本の返済が猶予されます。一定期間、支出が猶予されることでキャッシュフローが安定します。

配当可能利益に応じた金利設定

借入金で資金調達した場合、業績に関わらず、所定の金利が発生します。業績が良いときは影響ありませんが、業績が悪いと金利負担は重くのしかかります。

自己資本により資金調達した場合は金利はありませんが、資金を提供した株主は会社からの配当を期待します。配当は利益剰余金を原資とするため、業績が伸びれば、それに比例して配当可能な利益も増加し、逆に業績が低迷すれば減少するというように業績に連動します。企業の財務を考えた場合、資金調達による金利は、業績に連動する方が利益とキャッシュフローが一致するので負担感は少ないです。

ところが自己資本による資金調達が難しい中小零細企業にとっては、借入金での資金調達が主であり、業績が悪いときの金利は大きな負担となっています。

資本制ローンでは、直近決算の業績に応じて、貸付期間ごとに3区分の利率が適用されます。つまり、借入金でありながら、金利を業績に連動させることができるのです。まさに配当可能利益に応じた金利設定になっています。

法的破綻時の劣後性を確保

会社が倒産した場合、残余財産が分配されます。これには優先順位があり、株主より債権者が優先されます。

金融機関からすると、倒産を想定した場合、株主は優先順位が低いので競合しませんが、他の金融機関は同じ債権者なので競合します。金融機関は、他の金融機関(=債権者)からの借入があると、融資に慎重になることが多くありますがその原因がここにあります。

そこで資本制ローンでは、債権者への分配の中で優先順位を劣後させることで、他の金融機関と競合しないようにしています。いわば自己資本に近い形態をとっています。つまり、他の金融機関にとっては、自分たちの融資した債権の方が資本制ローンよりも優先されるため、融資先が資本制ローンを利用していても何も影響は受けず、融資はしやすくなるというわけです。

資本制ローンの注意点

資本制ローンは「金融検査上の自己資本」と言われますが、次の二つの点で注意が必要です。

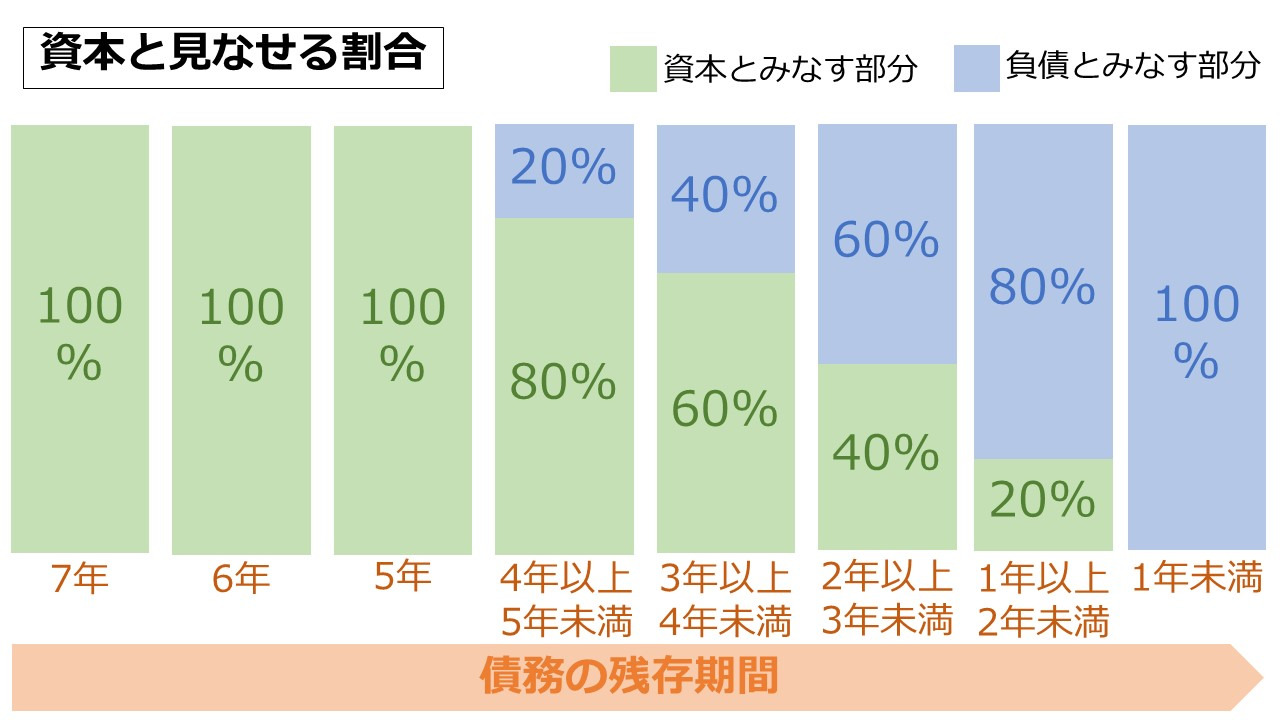

・自己資本と見なされる期間は債務の残存期間に応じて逓減する

・会計上は負債となる

自己資本と見なされる期間は債務の残存期間に応じて逓減する

資本制ローンは金融検査上の自己資本と見なされますが、実行直後から一括償還されるまでの全ての期間ではありません。

自己資本と見なされる部分は債務の残存期間に応じて逓減します。資本制ローンの実行当初は、100%自己資本と見なされますが、債務の残存期間が5年を下回った時点から20%下落し、年数経過とともに20%ずつ逓減します。

(出典:日本政策金融公庫)

会計上は負債となる

資本制ローンが自己資本と見なされるのはあくまでも金融検査上のみです。会計上は資本制ローンは負債となるので、貸借対照表上の表示も「資本の部」ではなく「負債の部」となります。

資本制ローンのデメリット

ここまで、資本制ローンのメリットについての内容が主だったわけですが、当然資本制ローンにもデメリットはあります。資本制ローンのデメリットは以下の3点です。

・業績が良いときは金利が上がる

・期限一括償還のため繰上返済はできない

・分割返済ができない

業績が良いときは金利が上がる

資本制ローンの金利は融資後1年ごとに、直近決算の業績に応じて、貸付期間ごとに3区分の利率が適用されます。

業績が悪いときは金利は低くなりますが、業績が良くなれば金利負担は増えます。通常の融資は業績に影響なく金利は一定ですので、この点は資本制ローンのデメリットとなります。

期限一括償還のため繰上返済はできない

資本制ローンは、期限一括償還のため、事業が軌道に乗って資金的な余裕ができたからといって繰上返済することはできません。通常の融資であれば、業績が良くなれば、繰上返済で金利負担を減少させることは可能ですが、資本制ローンの場合、繰上返済ができないうえ、金利は業績に連動するため、業績が良くなるほど金利負担が増えます。

分割返済ができない

資本制ローンは期限一括償還で分割返済はできません。期限までは返済猶予が長期なので、その間資金繰りは楽ですが、期限までには事業を軌道に乗せ一括償還のめどを立てる必要があります。少額を定期的に支払う分割返済と違って、精神的にも負担になります。

資本制ローンの活用法

資本制ローンで資金供給する日本政策金融公庫は、国が100%出資する金融機関で、「一般の金融機関が行う金融を補完すること」を主旨としています。そのため、民間金融機関が融資に慎重になるような、赤字が一定期間続く企業も融資の対象として、制度の主旨に則り事業性や社会必要性に着目して審査します。

ITベンチャーなど創業当初の新規開発時は、投資期間でもあり収益が見込めないことが往々にしておこります。こういった企業でも、資本制ローンなら、資金調達の手段として十分利用できます。

また、今般のベンチャー企業はベンチャーキャピタルからの出資を受けて創業するケースも少なくありません。自己資金による資金調達は、返済不要なためキャッシュフローは大変よくなります。しかし、一方で株式を発行することについては、既存株主のベンチャーキャピタルは、持ち株比率が下がり、影響力が低下することを懸念し、難色を示すことも考えられます。

そこで資本制ローンを活用すると、実質的には借入金でありながら、自己資本としての有用性があり、十分ニーズにマッチします。

まとめ

資本制ローンは、日本政策金融公庫が資金供給する金融検査上の自己資本と見なせる融資です。創業当初の投資期間で赤字が予測される場合でも事業性や社会必要性が適していれば、活用できるチャンスはあるので、創業時の資金調達として検討してみてはいかがでしょうか。