2018年度税制改正では、中小企業の事業承継を促進するため、事業承継の際の贈与税または相続税の納税を猶予する「事業承継税制」について、10年間の特例措置として抜本的な拡充が行われました。今回は、この事業承継税制の特例制度について、ご紹介いたします。

現行の事業承継税制

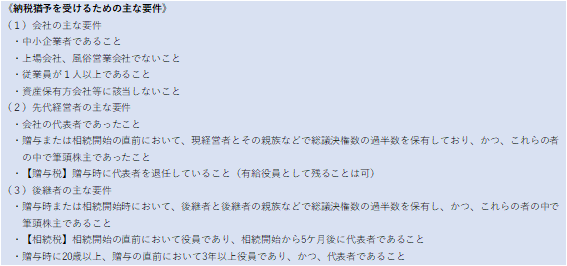

中小企業の後継者が先代経営者から事業を承継する際に、先代経営者から自社株式を贈与または相続により取得する場合には、贈与税または相続税の負担が生じます。事業承継税制は、その税負担により事業継続に支障が生じることを防ぐため、一定の要件のもとで、その納税を猶予及び免除する制度です。事業承継税制を利用した場合、大きな税負担の軽減効果が期待できます。

事業承継税制の適用を受けるためには、経営承継円滑法に基づく都道府県知事の「認定」を受け、5年間平均8割の雇用維持等の要件を満たす必要があります。要件を満たせなかった場合には、猶予中の税額を納付しなければなりません。

また、後継者の死亡、会社の倒産、後継者から次の後継者への自社株式の贈与等の場合には、納税猶予税額の一部または全部が免除されることになります。

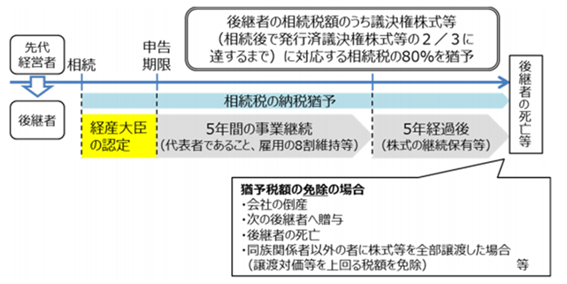

《相続税の納税猶予・免除制度》

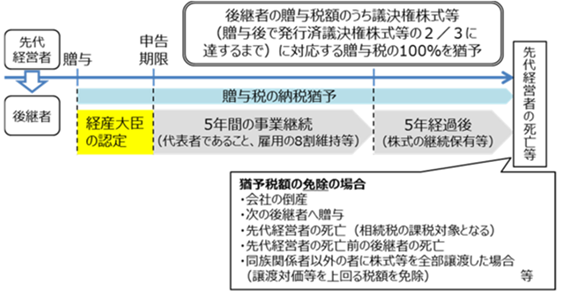

《贈与税の納税猶予・免除制度》

(出典:中小企業庁「事業承継ガイドライン」を一部修正)

事業承継税制の特例制度

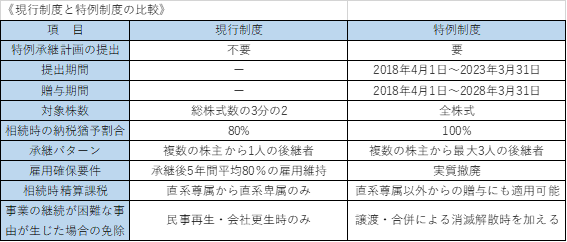

2018年度税制改正では、上記の現行制度に加え、新たに特例制度が創設されました。

特例制度は、2018年1月1日から2027年12月31日までの間の贈与または相続等により取得した自社株式について適用されます。特例制度は、現行制度に比べて使いやすく、かつ、有利な制度となっています。

《現行制度からの変更点》

①対象株式数の上限(総株式数の最大3分の2まで)が撤廃され、全株式が対象となるとともに、相続税の猶予割合も80%から100%に拡大されます。

⇒承継時の贈与税・相続税の現金負担がゼロに

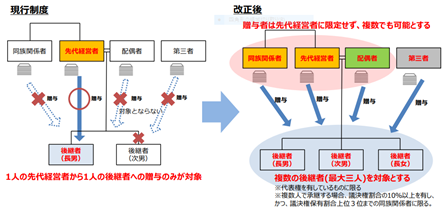

②親族外を含む複数の株主から、代表者である後継者(最大3人)への承継も対象となります。

(出典:中小企業庁「平成30年度事業承継税制の改正の概要」)

③制度利用を躊躇する要因となっている雇用要件(事象承継後5年間平均で雇用の8割を維持)が実質的に撤廃され、雇用維持要件を満たせなかった場合でも納税猶予が継続可能となります。

④後継者が自主廃業や売却を行う際、廃業時の評価額や売却額を基に納税額を再計算し、事業承継時の株価を基に計算された納税額との差額は減免されます。

⇒経営環境の変化による将来の不安が軽減

⑤事業承継税制の適用を受ける場合には、後継者が贈与者の子や孫でない場合でも、60歳以上の贈与者から20歳以上の後継者への贈与であれば、相続時精算課税制度の適用が可能となります。

⇒猶予取消し時に過大な税負担が生じない

特例制度の適用を受けるための手続き

特例制度を受けるためには、会社の後継者や承継時までの経営見通し等を記載した「特例承継計画」を策定し、認定経営革新等支援機関(税理士、商工会、商工会議所等)の所見を記載の上、2018年4月1日から2023年3月31日までの間に都道府県知事に提出し、認定を受ける必要があります。

2027年3月31日までに特例制度の適用を受けた自社株式の贈与を行った場合には、先代経営者の死亡時期が20年先であろうと30年先であろうと、その自社株式に対応する相続税にも特例制度が適用され、全額が猶予されることになります。

なお、2023年3月31日までに「特例承継計画」を提出した場合でも、2027年12月31日までに贈与または相続を行わなかった場合には、特例制度の適用を受けることはできず、現行制度のみ適用可能となるため注意が必要です。

***************************************************

以上のとおり、特例制度は現行制度より有利な制度となっているため、事業承継を検討している場合には、2023年3月31日までに特例承継計画を都道府県知事に提出して認定を受け、2028年12月31日までに自社株式を贈与することをお勧めします。また、後継者がまだ役員になっていない等、納税猶予の要件を満たしていない場合には、贈与時までに要件を満たすことができるよう対策をしておかなければなりません。特例制度を有効活用するためには早めの事前対策が必要となりますので、事業承継を検討されている場合には、税理士法人キャシュモまでお早めにご相談ください(税理士法人キャシュモは、「特例承継計画」の助言をすることができる「認定経営革新等支援機関」の認定を受けています。)。