日本では長らく、多くの企業において副業が原則として禁止されてきました。ところが、厚生労働省は「働き方改革」の一環として大きく方針転換を行い、現在では積極的に副業・兼業の推進を図っています。これを受けて、大企業では既に副業を解禁する動きが出てきているのはご存知の方も多いことでしょう。中小企業では副業を認める企業はまだ少ないですが、政府の方針としては今後も副業を推進していくことが想定されます。

このように副業が推進される状況下で、国税庁が2022年8月に副業収入に係る所得税について、税制改正を予定していることを公表しました。2022年8月31日時点ではこの改正はまだ正式決定していませんが、決定した場合には2022年分の確定申告から改正が適用される予定となっています。今回は、この副業収入に係る所得税の改正案について、ご説明します。

国税庁が『「所得税基本通達の制定について」の一部改正(案)』を公表

国税庁は、2022年8月1日から8月31日の期間で、『「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)』を公表し、意見募集を行いました。

この意見募集の背景には、近年増加しているシェアリングエコノミー等の「新分野の経済活動に係る所得」や「副業に係る所得」について、確定申告時における所得区分の判定が難しく、適正な申告ができていない状況があったと言われています。

今回公表された改正案では、これらの所得を念頭に、雑所得の範囲の明確化が図られています。

雑所得とは

まず、今回範囲が明確化される「雑所得」にはどのような所得が該当するのか確認しましょう。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいいます。例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

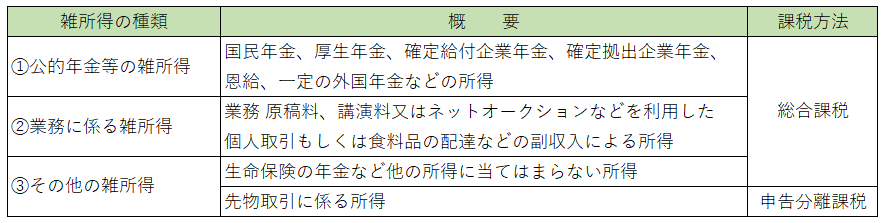

雑所得は、以下の3つの種類に区分されます。

予定されている改正内容

今回明確化されるのは、「その他の雑所得」と「業務に係る雑所得」の範囲になります。

「その他雑所得」の範囲の明確化

「その他雑所得」の範囲に、“譲渡所得の基因とならない資産の譲渡から生ずる所得”が含まれることが明確化されます。具体的には、暗号資産取引による所得などが該当するようです。

業務に係る雑所得の範囲の明確化

「業務に係る雑所得」の範囲に、“営利を目的として継続的に行う資産の譲渡から生ずる所得”が含まれることが明確化されます。具体的には、デジタルコンテンツの販売による所得などが該当するようです。

さらに、「業務に係る雑所得」については、「事業所得」と「業務に係る雑所得」の判定基準についても示されています。「事業所得」と「業務に係る雑所得」のいずれに該当するかは、原則として“その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうか”で判定することとされます。そして、“その所得がその者の主たる所得でなく、かつ、その所得に係る収入金額が 300 万円を超えない場合”には、特に反証がない限り、「業務に係る雑所得」に該当することが明確化されます。

改正による副業収入への影響

現行制度においては、「事業所得」と「業務に係る雑所得」の判定基準が曖昧であったため、副業収入について「事業所得」として申告するべきか、「業務に係る雑所得」として申告するべきか判断に迷うケースが多々ありました。改正後は、主たる所得ではない副業収入の金額が300万円超の場合は、“その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうか”という基準で所得区分を判定し、300万円以下の場合は、特に反証がない限り(※)、「業務に係る雑所得」に該当することになります。

「事業所得」と「業務に係る雑所得」のいずれに該当する場合でも、「総収入金額-必要経費」が所得金額になるという点は同じですが、税額の計算上では取扱いに差異があり、いずれに該当するかによって税額にも影響がでてきます。具体的には、「事業所得」には適用される「青色申告特別控除」や「損失が生じた場合の給与所得等との損益通算」、「純損失の繰越控除」などが、「業務に係る雑所得」に該当する場合には適用できなくなります。結果的に、副業収入が「業務に係る雑所得」に該当する場合には、「事業所得」に該当する場合より税負担が増える可能性があります。

(※)「反証がある場合」とは、例えば、継続して事業所得で申告していたものの、新型コロナの影響などといった特殊な事情により、収入金額が300万円以下になった場合などが挙げられます。

終わりに

今回の改正により雑所得の範囲が明確化されるとはいえ、副業の内容も多様化していく中で、所得区分の判断が難しいものも生じてくることと思います。また、その判断によっては、税負担にも影響が出てくるとこととなります。

すでに副業収入のある方だけでなく、これから検討される方においても、自分の副業がいずれの所得区分に該当し、税負担はどうなるのか、ということについて今のうちから確認しておくことをおすすめします。