2023年10月1日より導入される「インボイス制度」の概要については、過去記事「いよいよ2021年10月1日より登録が開始されます!「インボイス制度」ってどんな制度?<第1回 インボイス制度について>」でご紹介しているところですが、いよいよインボイスを発行することのできる「適格請求書発行事業者」の登録申請が2021年10月1日より開始されます。

2023年10月1日からインボイスを発行するための申請期限は原則2023年3月31日となっていますが、課税事業者の方は申請を失念等することのないよう早めに申請しておくとよいでしょう。また、免税事業者の方については、申請期限ギリギリになって慌てないよう、今から課税事業者を選択するかどうかの検討を始めておく必要があります。

今回は、この適格請求書発行事業者の登録申請手続について、具体的にご紹介します。

適格請求書発行事業者の登録申請手続

「適格請求書発行事業者」になるためには、

●適格請求書発行事業者の登録申請手続が必要です。

●登録は課税事業者が受けることができます。

登録を受けなければ、インボイスを発行することはできません。

登録を受けるかどうかは、事業者の任意になります。

●税務署による審査を経て、適格請求書発行事業者として登録された場合は、

登録番号などの通知および公表が行われます。

●登録申請書は、2021年10月1日から受付を開始します。

●登録申請手続の方法には、「e-Taxによる手続」と「郵送による手続」があります。

① e-Taxによる登録申請手続

e-Tax ソフト(ダウンロード版)、e-Taxソフト(WEB版)、e-Taxソフト(SP版)を利用して登録申請手続ができます。

e-Taxソフト(WEB版)、e-Taxソフト(SP版)による申請については、画面に表示された質問に回答していくことで、入力漏れ等がなく、スムーズに申請データを作成することができます。

e-Taxソフト等は、2021年10月1日から利用可能となります。

なお、e-Taxで登録申請した場合は、登録申請時に登録通知について電子データでの通知を希望すると、「登録通知書」を電子データで受領することができます(希望しない場合は、紙の「登録通知書」が郵送されます。)。紛失防止等の観点から、「登録通知書」は電子データで受け取るとよいでしょう。

② 郵送による登録申請手続

申請書を郵送により提出する場合には、管轄地域の「インボイス登録センター」へ送付します。インボイス登録センターへの送付は、2021年10月1日から受付が行われます。

(出典:国税庁HP)

国税庁適格請求書発行事業者公表サイト

登録申請書を提出し、税務署における審査を経て、適格請求書発行事業者として登録した場合、「国税庁適格請求書発行事業者公表サイト(以下「公表サイト」といいます。)において、登録情報が公表されます。

公表サイトでは、受領した請求書等に記載されている番号が「登録番号」であるか、また、その記載された「登録番号」が取引時点において有効なものか(取消を受けたり、失効したりしていないか)を確認することができます。

なお、公表サイトは、2021年10月1日から運用開始予定となっています。

<公表サイトにおける公表事項>

① 氏名又は名称

② 登録番号

③ 登録年月日、取消年月日、失効年月日

④ 法人においては、本店または主たる事務所の所在地

⑤ 特定国外事業者以外の国外事業者においては、国内において行う資産の譲渡等に係る事務所、事業所その他これらに準ずるものの所在地

⑥ 個人事業者の主たる屋号

⑦ 個人事業者及び人格のない社団等の本店又は主たる事務所等の所在地

<適格請求書発行事業者の登録番号>

通知される登録番号の構成は、次のとおりです。

・法人番号を有する課税事業者 T+法人番号

・法人番号を有する課税事業者以外(個人事業者および人格のない社団等) T+13桁の数字

登録申請スケジュール

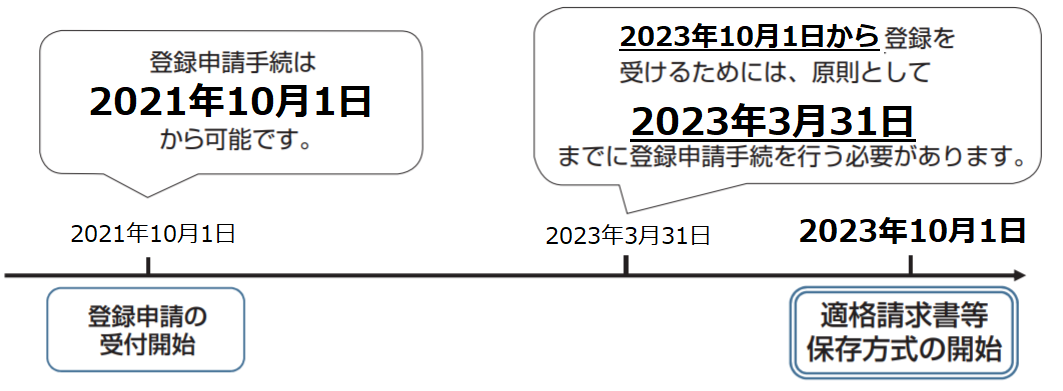

2023年10月1日から適格請求書発行事業者となるためには、原則として、2021年10月1日から2023年3月31日までの間に登録申請書を提出する必要があります。

免税事業者の登録申請手続

免税事業者が登録を受ける場合には、課税事業者と同様に、登録申請手続を行う必要があります。

適格請求書発行事業者の登録を受けることができるのは課税事業者のみとなるため、免税事業者が登録を受けた場合には、基準期間の課税売上高が1,000万円以下であってもすべて課税事業者となり、消費税の申告義務が生じることとなります。

なお、免税事業者が登録を受ける場合には、登録を受ける日の属する課税期間によって、登録申請手続の期限や消費税課税事業者選択届出書の提出の要否が異なるため、留意が必要です。

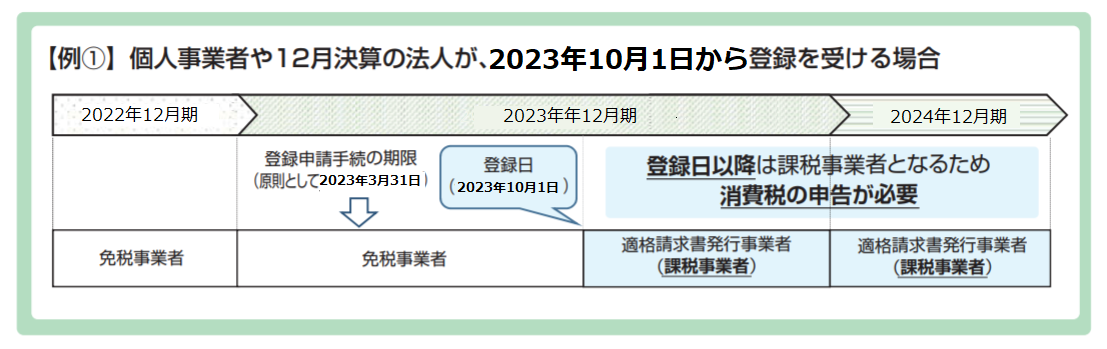

① 2023年10月1日から適格請求書発行事業者となる場合

2023年3月31日までに登録申請書を提出して2023年10月1日から適格請求書発行事業者となる場合には、同日から課税事業者となり、課税期間の開始日から2023年9月30日までの間は免税事業者となります。なお、2023年10月1日を含む課税期間中に登録を受けた場合にも、経過措置により登録を受けた日から課税事業者となることが可能です。

この場合には、「消費税課税事業者選択届出書」の提出は必要ありません。

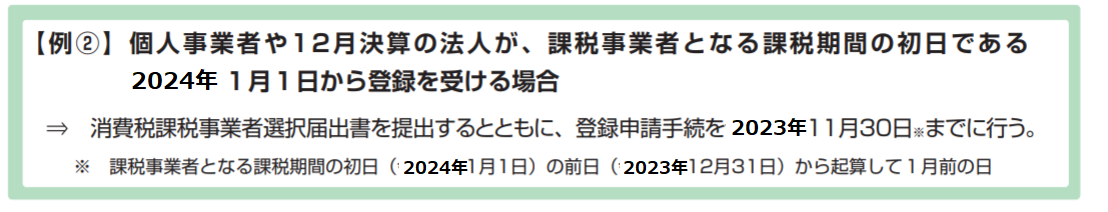

② 2023年10月1日より後に開始する課税期間から適格請求書発行事業者となる場合

2023年10月1日より後に開始する課税期間について免税事業者が適格請求書発行事業者の登録を受けるためには、課税事業者となる課税期間の初日の前日から起算して1月前の日までに登録申請手続を行う必要があります。また、登録申請手続を行うだけでなく、「消費税課税事業者選択届出書」を提出して、課税事業者を選択する必要があります(※)。

※原則として、課税事業者選択届出書を提出した課税期間の翌課税期間から、課税事業者となります。

新設法人の登録申請手続

新設法人が設立日から適格請求書発行事業者の登録を受けたい場合には、その旨を記載した登録申請書をその設立課税期間の末日までに提出する必要があります。

なお、資本金の額が1,000万円未満の新設法人など、設立課税期間が免税事業者となる新設法人については、併せて「消費税課税事業者選択届出書」の提出が必要となります。

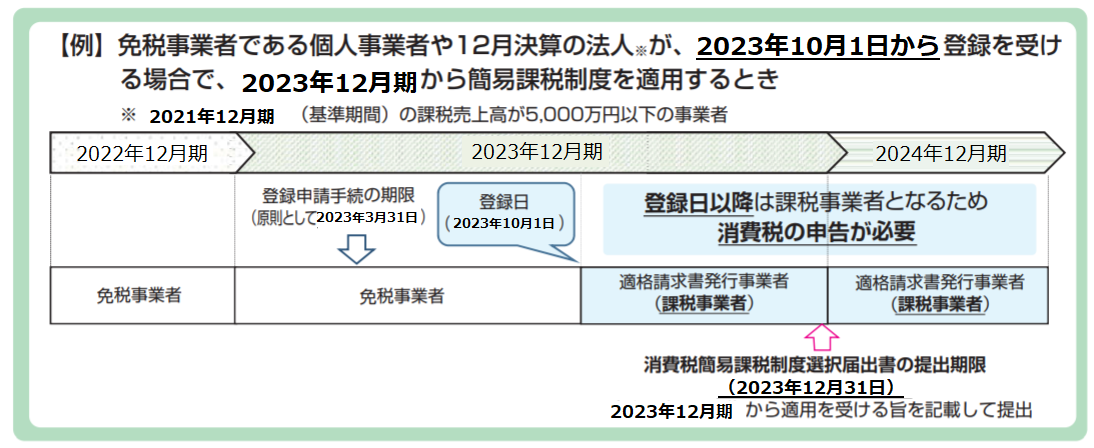

簡易課税制度を選択する場合の届出書の提出

簡易課税制度は、課税期間の基準期間の課税売上高が5,000万円以下であり、原則として適用を受けようとする課税期間の初日の前日までに「消費税簡易課税制度選択届出書」を提出している場合に適用することができます(簡易課税制度の選択は任意です。)。

ただし、免税事業者が2023年10月1日の属する課税期間に適格請求書発行事業者の登録を受け、登録を受けた日から課税事業者となる場合には、その課税期間から簡易課税制度の適用を受ける旨を記載した届出書をその課税期間中に提出すれば、その課税期間から簡易課税制度を適用することができます。

いよいよ2021年10月1日より登録が開始されます!「インボイス制度」ってどんな制度?<第1回 インボイス制度について>はこちら。