長引くコロナ禍における在宅勤務の定着により、在宅勤務時の従業員の通信費や光熱費等の費用について、何らかの費用負担を検討している経営者の方も多いのではないでしょうか。大手の企業では早い段階から在宅勤務手当を支給するなどの対応が図られていましたが、実際に手当等を導入する際には、支給の仕方によって課税関係が変わってくるため導入前に確認が必要です。

今回は、在宅勤務にかかる費用負担の税務上の取り扱いについてご説明します。

在宅勤務手当は課税される?

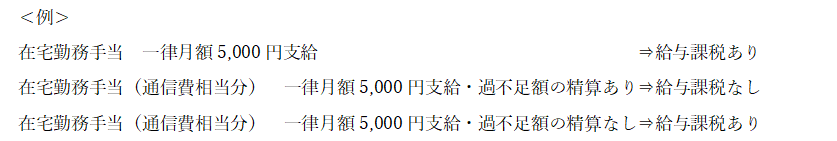

企業が従業員に対して一律に在宅勤務手当を支給した場合、基本的には、従業員に対する給与として給与課税の対象となります。

一方、在宅勤務に通常必要な費用について、「業務に使用した部分」の実費相当額を精算する方法で支給する場合には、課税する必要はありません。ただし、精算をせず、渡し切りで支給する場合には、給与課税の対象となります。

「業務に使用した部分」とは?

上述のとおり、従業員が負担した費用のうち「業務に使用した部分」を実費精算により支給する場合には、課税する必要はありません。では、「業務に使用した部分」はどのように判断するのでしょうか。

企業が従業員に貸与する事務用品等については、その所有権は企業が有しているため、購入金額の全額が「業務に使用した部分」になると考えられます。一方、通信費や電気料金などについては、基本的に従業員個人が契約して支払っている費用であるため、在宅勤務に必要ではあるけれどもどの部分が「業務に使用した部分」かが明確ではなく、金額の算定に迷うところです。

このような問題を解決するため、国税庁より公表された「在宅勤務にかかる費用負担等に関するQ&A」において、通信費や電気料金などの「業務に使用した部分」の簡便的な計算方法が例示されていますので、ご紹介します。

通信費の「業務に使用した部分」の計算方法

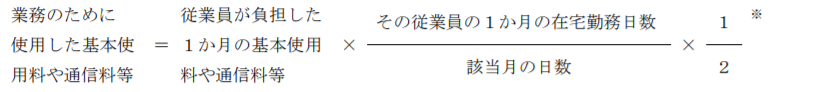

従業員が負担した通信費について、在宅勤務に要した部分を支給する場合、「業務に使用した部分」は以下の方法により計算することができます。

●電話料金

①通話料

通話料(基本使用料を除く。)については、通話明細書等により業務のための通話に係る料金を確認することができますので、その金額を従業員に支給する場合には給与として課税する必要はありません。

なお、業務のための通話を頻繁に行う業務に従事する営業担当などの従業員については、通話明細書等の確認の代わりに、例えば、次の【算式①】により算出した金額を業務のための通話に係る料金とすることもできます。

②基本使用料

基本使用料などについては、業務に使用した部分を合理的に計算する必要があります。例えば、次の【算式①】により算出したものを支給する場合には、給与として課税する必要はありません。

●インターネット接続に係る通信料

基本使用料やデータ通信料などについては、業務に使用した部分を合理的に計算する必要があります。例えば、次の【算式①】により算出したものを支給する場合には、給与として課税する必要はありません。

なお、従業員本人が所有するスマートフォンの本体の購入代金や業務のために使用したと認められないオプション料金等を企業が負担した場合には、その負担した金額は従業員に対する給与として課税する必要があります。

【算式①】

※上記算式の「1/2」については、1日のうち睡眠時間を除いた時間のすべてにおいて均等に基本使用料や通信料が生じていると仮定し、次のとおり算出しています。

①1日:24時間

②平均睡眠時間:8時間

③法定労働時間:8時間

④1日のうち睡眠時間を除いた時間に占める労働時間の割合

:③÷(①-②)=8時間/(24時間-8時間)=1/2

電気料金の「業務に使用した部分」の計算方法

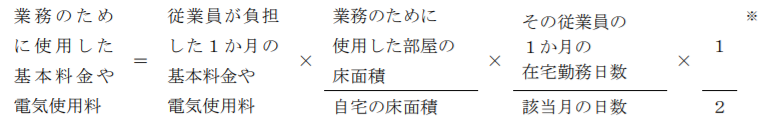

電気料金についても、基本料金や電気使用料のうち「業務のために使用した部分」を合理的に計算する必要があります。例えば、次の【算式②】により算出したものを支給する場合には、給与として課税する必要はありません。

【算式②】

※【算式①】と同様

なお、上記の算式によらずに、より精緻な方法で業務のために使用した基本料金や電気使用料の金額を算出して支給することもできます。

レンタルオフィスの費用負担

在宅勤務の一形式として、従業員に自宅近くのレンタルオフィス等を利用して在宅勤務を行うことを認めるケースもあると思います。このような場合には、①従業員が在宅勤務に通常必要な費用としてレンタルオフィス代等を立替払いし、かつ、②業務のために利用したものとして領収書等を企業に提出してその代金が精算されているものについては、給与として課税する必要はありません。

*************************************************

従業員のために在宅勤務手当が給与課税されないようにしてあげたいと考える経営者の方も多いと思いますが、通信費や電気料金の「業務に使用した部分」を例のような算式で一人ずつ計算するという作業は、非常に煩雑で手間がかかります。企業の状況に応じて無理のない範囲で、また、負担する費用の種類に応じて、給与課税となる渡切方式をとるのか、給与課税とならない実費精算方式をとるのかを検討するとよいでしょう。