今年も残すところ2ヶ月、年末調整の時期となりました。平成29年分の年末調整については、特に大きな変更点はありませんが、平成30年分からは、配偶者控除及び配偶者特別控除に関する改正があります。今回は、今年の年末調整に向けて準備しておくべき事項と平成30年からの変更点について説明します。

平成29年分の年末調整

年末調整とは

給与の支払者は、毎月の給与の支払の際に所定の源泉徴収税額表によって所得税及び復興特別所得税の源泉徴収をすることになっていますが、その源泉徴収をした税額の1年間の合計額は、その給与の支払を受ける人の年間の給与総額について納めなければならない税額と一致しないのが通常です。そのため、1年間の給与総額が確定する年末に、その年に収めるべき税額を正しく計算し、それまでに源泉徴収した税額との過不足額を求め、その差額を徴収又は還付し精算することが必要となります。この手続きを「年末調整」と呼んでいます。

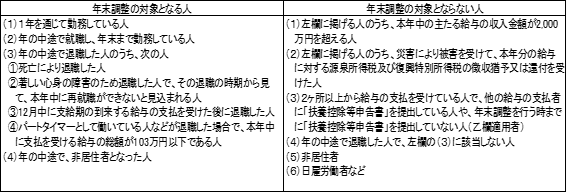

年末調整の対象となる人

年末調整は、原則として給与の支払者に給与所得者の扶養控除等申告書を提出している人の全員について行いますが、例外的に年末調整の対象とならない人もいます。年末調整の対象とならない人は、自分で確定申告をして税額の精算をすることになります。

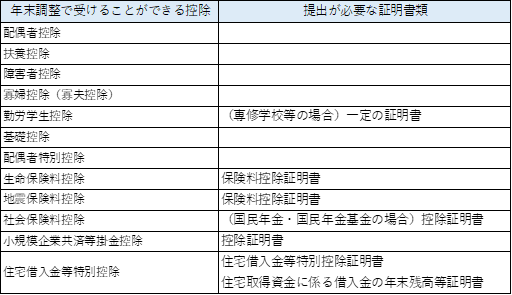

年末調整で受けることができる控除

年末調整では、以下の控除を受けることができます。控除を受ける際には、証明書等の提出や支払金額の確認が必要となります。証明書等は保険会社等から年末までに送付されますが、紛失してしまうと再発行に時間がかかるため注意が必要です。年末調整で必要となる証明書等のうち主なものについても記載しましたので、ご確認ください。

平成30年からの変更点

①配偶者控除及び配偶者特別控除に関する改正

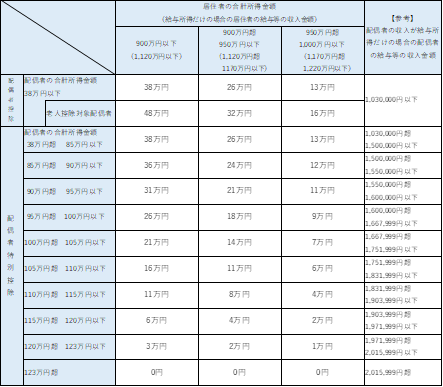

配偶者控除の額が次表のとおり改正され、合計所得金額が1,000万円を超える居住者については、配偶者控除の適用を受けることはできないこととされました。

また、配偶者特別控除の対象となる配偶者の合計所得金額が38万円超123万円以下とされ、その控除額が次表のとおり改正されました。

<改正後の配偶者控除額及び配偶者特別控除額の一覧表>

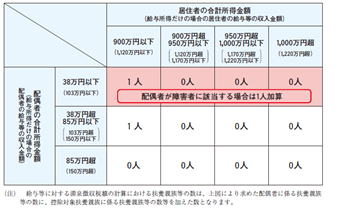

②配偶者に係る扶養親族等の数の計算方法の変更

源泉徴収税額票の甲欄を使用して給与等に対する源泉徴収税額を求める際、配偶者が「源泉控除対象配偶者」に該当する場合には、扶養親族等の数に1人を加えて計算することとされました。「源泉控除対象配偶者」とは、合計所得金額が900万円以下である居住者と生計を一にする配偶者で、合計所得金額が85万円以下である人をいいます。

また、合計所得金額が38万円以下である同一生計配偶者が障害者に該当する場合には、扶養親族等の数に1人を加えて計算することとされました。

具体的な扶養親族等の数の計算方法は、次表のとおりです。

<配偶者に係る扶養親族等の数の数え方>

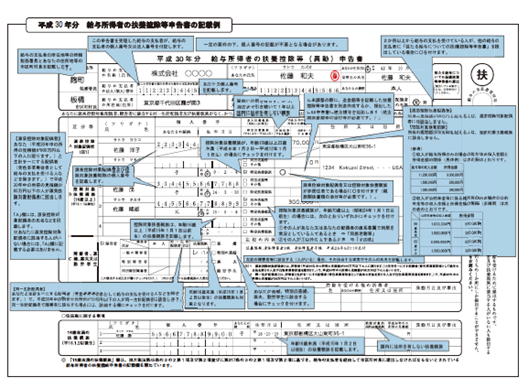

③給与所得者の扶養控除等申告書等の様式変更等

今回の改正に伴い、給与所得者の扶養控除等申告書等の様式が変更となりました。具体的には、従来、主たる給与から控除を受ける「控除対象配偶者」とされていた欄が、「源泉控除対象配偶者」に変更されました。平成30年1月1日以降に支払われる給与等については、この欄の記載をもとに源泉所得税の金額を計算することになります。

年末調整は年に1回の手続きということもあり、毎年、記載事項の不備や添付書類の漏れが多く見受けられます。今年からは、配偶者控除及び配偶者特別控除に関する改正により、配偶者についての記載方法がさらに複雑になっています。翌年の源泉徴収事務に誤りが生じ、翌年の年末調整時に源泉徴収税額が大幅に不足するなどといった事態になることのないよう、平成30年分の扶養控除等申告書の記載には十分留意していただきたいと思います。年末調整についてご不明な点がございましたら、北青山税理士法人担当者までご相談ください。