2023年度の税制改正では、資産移転の時期の選択により中立的な税制を構築することを目的として、生前贈与にかかる課税制度が大きく改正されました。

今回は、この生前贈与課税の改正点について、ご説明します。

【現行制度】贈与税の仕組み

まず、現行の贈与税の基本的な仕組みについて、確認しておきましょう。

贈与税は、個人から贈与により財産を取得したときにかかる税金です。

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つの方法があり、一定の要件に該当する場合に「相続時精算課税」を選択することができます。

暦年課税

贈与税は、一人の人が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。

したがって、1年間に贈与を受けた財産の合計額が110万円以下であれば、贈与税はかかりません(この場合、贈与税の申告は不要です。)。

相続時精算課税

60歳以上の父母や祖父母などから、18歳以上の子や孫に対して財産を贈与した場合に選択できる贈与税の制度です。

この制度を選択すると、その選択に係る贈与者ごとに最大2,500万円の特別控除額までは贈与税が非課税となり、2,500万円を超過した贈与財産に対して一律20%の贈与税が課税されることとなります。

また、この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、その選択をした年分以降すべての財産についてこの制度が適用され、「暦年課税」へ変更することはできません。

【現行制度】贈与者が亡くなった場合の相続税の課税価格の計算

現行制度において、贈与を行った贈与者が亡くなった場合の相続税の課税価格の計算については、適用した制度によって計算が異なってきます。

暦年課税の場合

相続や遺贈、相続時精算課税に係る贈与によって財産を取得した人が、その被相続人からその相続開始前3年以内に暦年課税に係る贈与によって取得した財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与の時の価額を加算します。

また、その贈与財産について納付した贈与税の額については、相続税の計算上相続税額から控除されることになります。

相続時精算課税の場合

相続や遺贈により財産を取得した相続時精算課税の適用者の相続税の課税価格は、相続税の課税価格に相続時精算課税の適用を受けた贈与財産の価格を加算した価額となります。

また、相続時精算課税に対応した贈与税額がある場合には、相続税の計算上相続税額から控除されます。

以上が、現行制度(2023年12月31日まで)の内容となります。

それでは、2023年度の税制改正における改正点についてみていきましょう。

【改正点1】暦年課税における相続開始前の贈与の改正

暦年贈与については、2024年1月1日以降に行われる贈与について、次の改正が行われます。

・相続税の課税価格に加算される贈与の期間が、相続開始前7年以内(現行3年以内)となります。

・加算期間は、経過措置により、2027年から順次延長されます。

なお、延長される4年間については、総額100万円までの金額は相続財産に加算されません。

【改正点2】相続時精算課税の改正

相続時精算課税については、2024年1月1日以降に行われる贈与について、次の改正が行われます。

・現行の暦年課税の基礎控除とは別に、相続時精算課税を適用する贈与についても、毎年110万円までの基礎控除が新設されます(2024年1月1日以後の贈与に適用)。

・年110万円までの基礎控除内の贈与であれば、贈与税の申告と納税は不要とされ、基礎控除の金額は、相続時精算課税の特別控除2,500万円の対象外となります。

・この適用を受けた贈与財産については、贈与者が亡くなった場合の相続税の課税価額には、相続時精算課税の適用を受けた贈与財産の価額から基礎控除の額を控除した残額のみ加算されます。

・相続時精算課税で贈与を受けた土地・建物が、災害により一定以上の被害を受けた場合に、相続税の課税価額に加算される不動産の価額は、災害によって被害を受けた部分の額を控除した残額とされます。この改正については、2024年1月1日以降に生ずる災害により被害を受けた場合から適用されます。

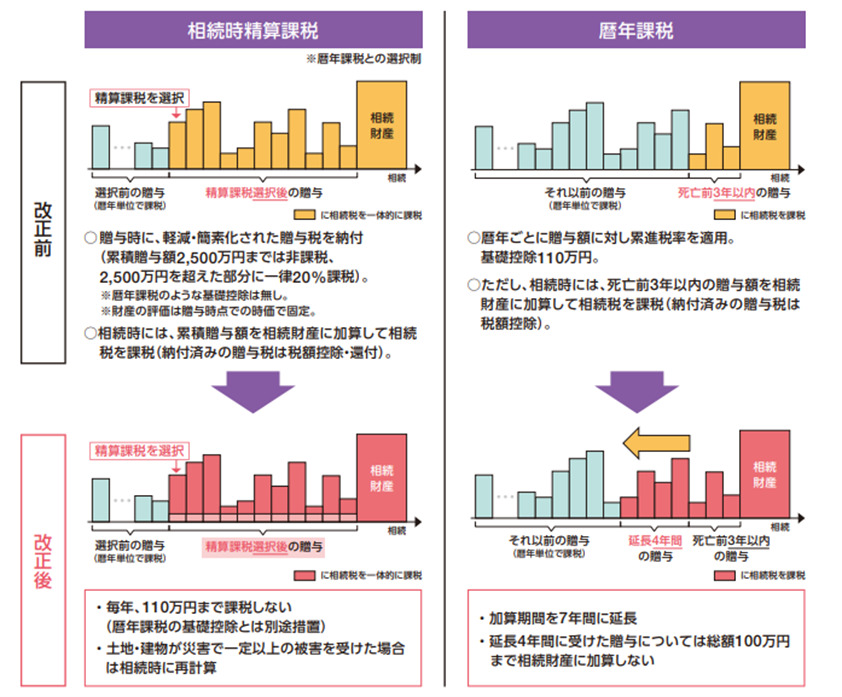

改正前後のイメージ

(出典:財務省パンフレット「令和5年度税制改正」)

まとめ

以上のとおり、2023年度の税制改正においては、かなり大きな生前贈与課税の改正が行われています。

相続時精算課税制度において新設される基礎控除は、暦年課税とは別枠のため、例えば母親から受けた贈与は相続時精算課税を選択し、父親から受けた贈与は暦年課税とすれば、最大年220万円の非課税枠が使えることになります。

今後数十年間は「大相続時代」かつ「老老相続時代」と言われ、相続税の課税対象となる相続も増加していきます。

この改正を踏まえて、相続税・贈与税のタックスプランニングを行っていく必要があるでしょう。