2023年度税制改正では、2023年10月1日から開始するインボイス制度への移行に伴う影響を緩和するために、事業者の負担軽減措置等が設けられました。

今回は、インボイス制度にかかる2023年度税制改正での改正ポイントについてご説明します。

なお、この内容は2023年1月28日現在の情報であり、今後の国会における法案審議の過程において修正等が行われる可能性があることにご留意ください。

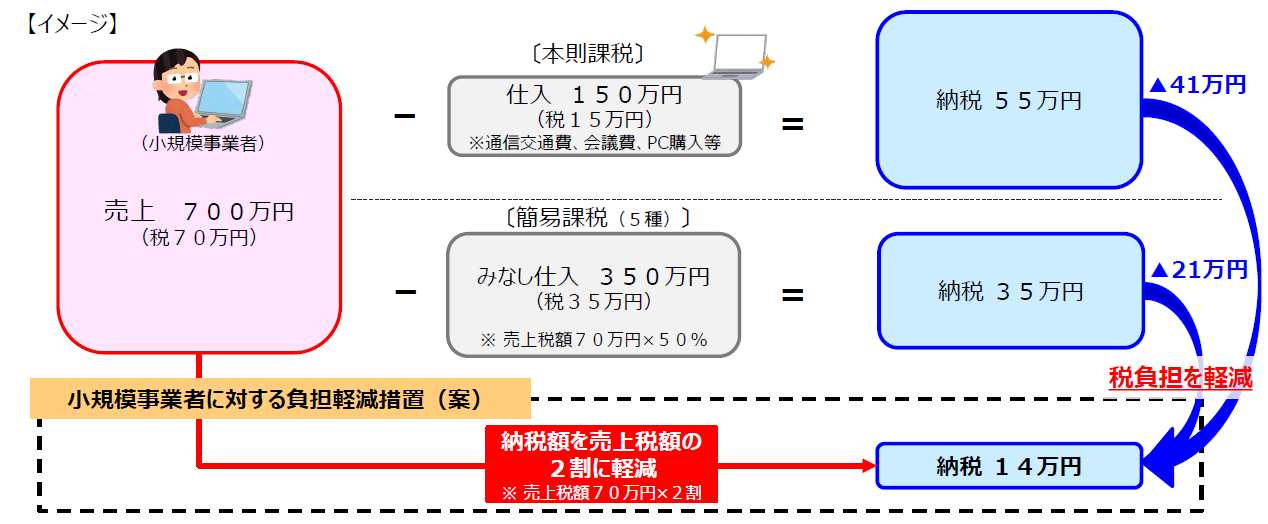

小規模事業者に係る税額控除に関する経過措置「2割特例」

対象:小規模事業者・3年間の時限措置

これまで免税であった免税事業者がインボイス発行事業者として課税事業者になる場合の負担軽減を図るため、インボイス制度の開始から3年間、納税額を売上税額の2割に軽減する特例「2割特例」が創設されます。

これにより、業種にかかわらず、売上・収入を把握するだけで消費税の申告が可能となることから、税額だけでなく、事務負担も大幅に軽減されることとなります。

適用対象期間

2023年10月1日から2026年9月30日の属する課税期間が対象となります。

例えば、免税事業者である個人事業者が2023年10月1日に登録した場合には、2023年分(2023年10月~12月分)から2026年分までの申告について特例を適用できます。

適用対象者

インボイス発行事業者の登録をしなければ、課税事業者にならなかった免税事業者が対象となります。なお、インボイス発行事業者として登録を受けていない事業者や、インボイス発行事業者の登録と関係なく課税事業者となる事業者等は、特例の適用を受けることはできません。

適用を受けるための手続き

事前の届出は不要で、申告書の提出時に、確定申告書に特例を適用する旨を付記すれば適用できます。2年間の継続適用の縛りもなく、申告時に、簡易課税や本則課税とも選択適用が可能です。

税額の計算方法

その課税期間における課税標準額に対する消費税額から控除する金額を、当該課税標準額に対する消費税額に8割を乗じた額とすることにより、納付税額を当該課税標準額に対する消費税額の2割とすることができます。みなし仕入率が80%である場合の「簡易課税制度」と同じ計算方法となります。

出典:2022年12月16日 税務研究会配信 財務省資料をもとに作成

一定規模以下の事業者に対する事務負担の軽減措置「少額特例」

対象:課税売上高1億円以下の事業者・6年間の時限措置

基準期間(前々年・前々事業年度)における課税売上高が1億円以下である事業者については、インボイス制度の開始から6年間、支払対価の額が1万円未満の課税仕入れについて、インボイスの保存がなくとも帳簿のみの保存で仕入税額控除が可能となります。

適用対象期間

2023年10月1日から2029年9月30日の間に行う課税仕入れ

適用対象者

・基準期間における課税売上高が1億円以下の事業者

・特定期間(前年または前事業年度開始の日以後6か月の期間)の課税売上高が5,000万円以下の事業者

※基準期間における課税売上高が1億円超であったとしても、特定期間の課税売上高が5,000万円以下であれば対象となります。

1万円未満の判定基準

1万円未満であるか否かは、1回の取引の合計額(税込)が1万円未満であるかどうかにより判定します。例えば、5千円の商品と6千円の商品を同時に購入した場合(合計1万1千円)には、特例の対象にはなりません。

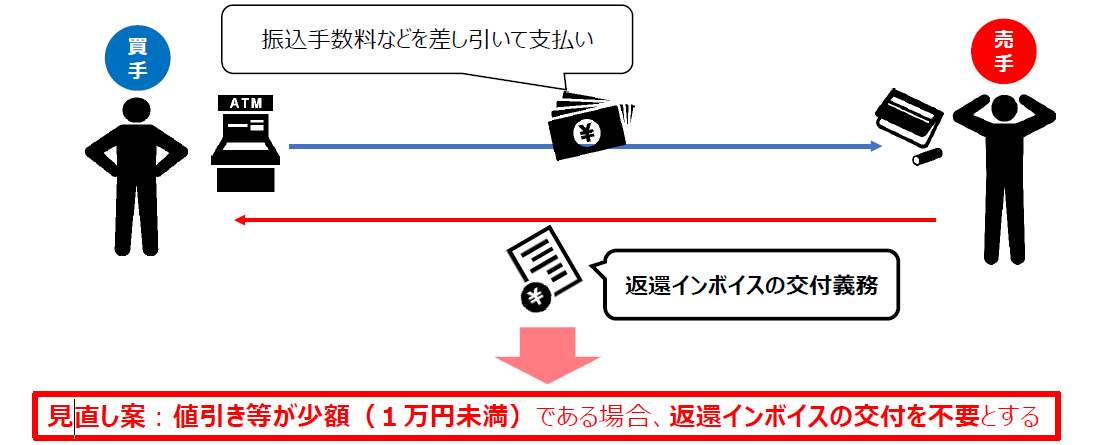

少額な返還インボイスの交付義務免除

対象:全事業者・恒久措置

インボイス制度では、インボイス発行事業者が返品や値引き等を行った場合に、返還インボイスを交付する義務が課されます。

この交付義務により、買手側が振込手数料相当額を差し引いて代金を振込んだ際に、売手側が「売上値引き」として処理する場合にも返還インボイスを交付しなければならないこととなるため、事務負担が増大するとの懸念の声が上がっていました。

このような事務負担を軽減する観点から、税込価額1万円未満の少額な値引きについては、返還インボイスの交付が不要となりました。これにより、買手が差し引いた売手負担の振込手数料について値引き処理をする場合にも、返還インボイスの交付は不要となりました。

出典:2022年12月16日 税務研究会配信 財務省資料をもとに作成

適用対象期間

期間の制限のない恒久措置

適用対象者

全事業者

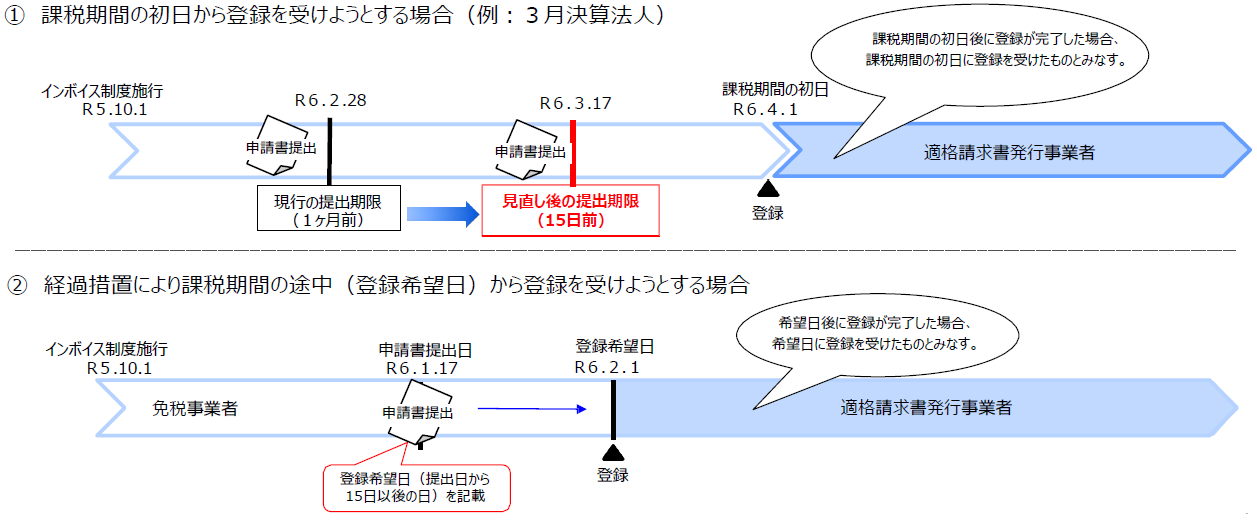

登録制度の見直し

対象:全事業者

事業者が適格請求書発行事業者の登録を申請する場合や、登録を取り消す場合の申請書の提出期限が、「登録を受ける(登録を取り消す)課税期間の初日から起算して15日前の日まで」となりました(現行1ヶ月前まで)。

また、2023年10月1日から2029年年9月30日の属する課税期間に登録希望日から登録を受けようとする免税事業者は、申請書に登録希望日(提出日から15日以後の日)を記載するものとされました。

また、実際に登録が完了した日が、課税期間の初日後または登録希望日後であっても、課税期間の初日または登録希望日に登録を受けたものとみなす措置が設けられました。

出典:2022年12月16日 税務研究会配信 財務省資料をもとに作成

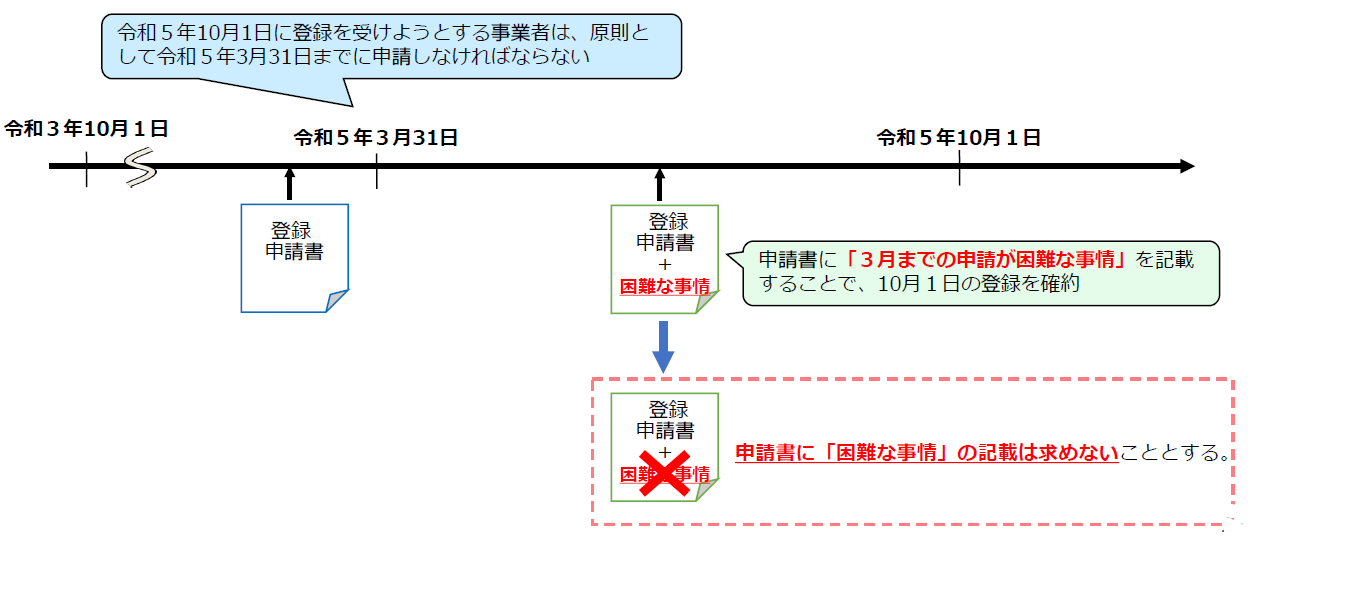

手続きの柔軟化

対象:全事業者

インボイス制度が開始される2023年10月1日から登録を受けるためには、原則として2023年3月末までに登録申請書を提出する必要があります。現行では、2023年4月以降の提出であっても、3月末までに登録申請書を提出できなかったことにつき「困難な事情」がある旨を記載することで、10月1日に登録したものとみなす措置が設けられています。

2023年度税制改正では、この申請書への「困難な事情」の記載が不要とされ、4月以降も通常どおりの登録申請が可能とされました。

出典:2022年12月16日 税務研究会配信 財務省資料をもとに作成