2021年12月10日に2022年度税制改正大綱が決定されました。税制改正大綱とは、翌年度以降に実施する増税や減税、新税の導入内容などをまとめた文書で、毎年12月に与党が決定しているものです。

2022年度税制改正は、岸田政権が掲げる「成長と分配の好循環」に資する改正を目指しましたが、賃上げ税制の強化や住宅ローン減税の見直しなど既存の制度の修正にとどまり、抜本的改革には至らない内容となっています。また、注目されていた「金融所得課税」や「相続税と贈与税の一体化」については、2022年度税制改正では「検討事項」として見送られています。

今回は、この大綱のポイントについてご紹介します。なお、改正内容は、2021年12月24日時点の情報であり、今後の国会における法案審議の過程において修正等が行われる可能性があることにご留意ください。

法人課税の改正ポイント

賃上げ促進税制

適用期限:2022年4月1日~2024年3月31日

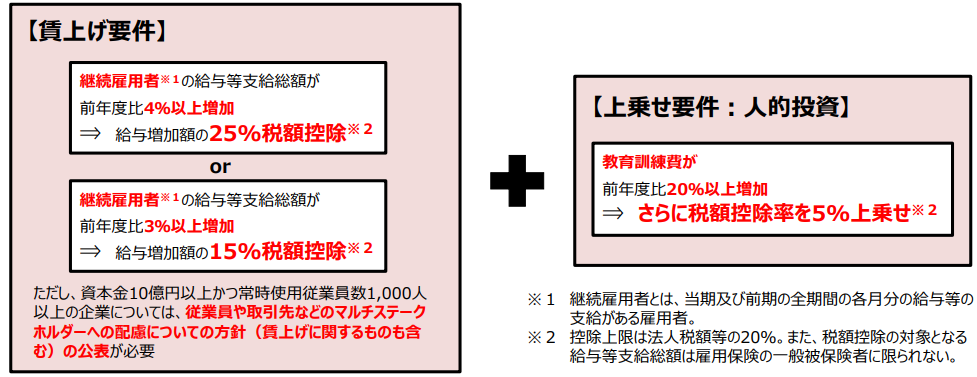

<大企業向け>

・継続雇用者の給与が前年度比3%以上増加した場合に、雇用者全体の賃上げ額(給与増加額)の15%の税額控除ができるようになります。

・継続雇用者の給与が前年度比4%以上増加した場合には、25%の税額控除ができるようになります。

・さらに、教育訓練費が前年度比20%以上増加した場合には、税額控除率が5%上乗せとなり、最大30%の税額控除が可能となります。

(出典:経済産業省「令和4年度経済産業関係税制改正について」)

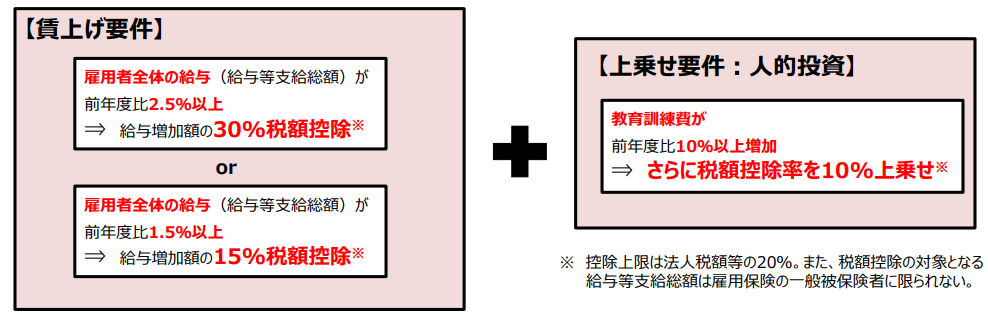

<中小企業向け>

・雇用者全体の給与が前年度比1.5%以上増加した場合に、その増加額の15%の税額控除ができるようになります。

・雇用者全体の給与が前年度比2.5%以上増加した場合には、30%の税額控除ができるようになります。

・さらに、教育訓練費が前年度比10%以上増加した場合には、税額控除率が10%上乗せとなり、最大40%の税額控除が可能となります。

(出典:経済産業省「令和4年度経済産業関係税制改正について」)

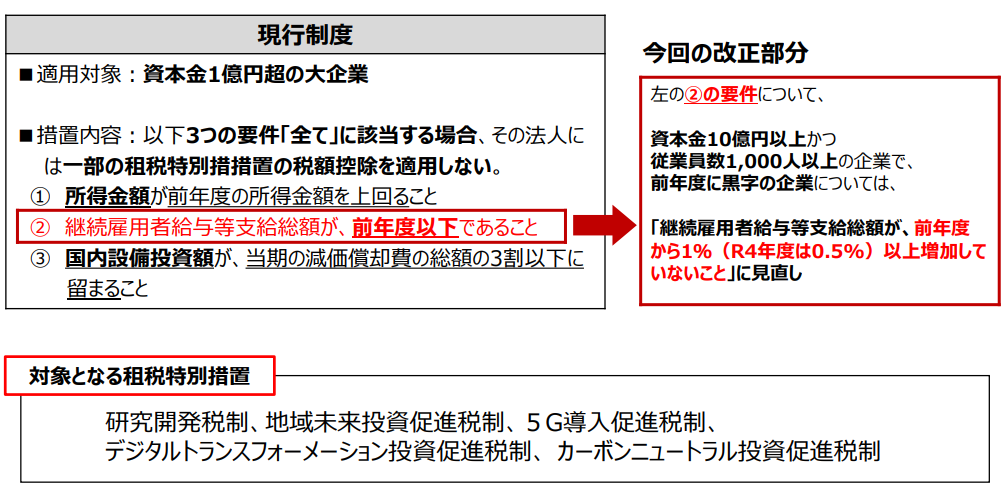

大企業の租税特別措置の不適用措置の見直し

・収益が拡大しているにも関わらず賃上げにも投資にも特に消極的な大企業に対し、研究開発税制などの一部の租税特別措置の税額控除の適用が停止されます。

(出典:経済産業省「令和4年度経済産業関係税制改正について」)

オープンイノベーション促進税制の拡充

適用期限:2022年4月1日~2024年3月31日

・非上場企業への出資額の25%を課税所得から差し引く措置を2年延長し、出資の対象会社に、設立10年以上15年未満の研究開発型スタートアップ企業が追加されます。

中小法人に係る交際費等の損金算入の特例の延長

適用期限:2022年4月1日~2024年3月31日

・中小法人について、800万円までの交際費等を全額損金算入することができる特例が2年延長されます。

中小企業者の少額減価償却資産の特例措置の延長

適用期限:2022年4月1日~2024年3月31日

・中小企業者等が30万円未満の減価償却資産を取得した場合に、全額損金算入することができる措置(上限合計300万円)が2年間延長されます。

配当に係る所得税の源泉徴収不要

2023年10月1日以後に支払を受ける配当等に適用

・一定の内国法人が支払を受ける配当等で次の①②については、所得税を課さないこととし、その配当等にかかる所得税の源泉徴収は行わないこととされます。

① 完全子法人株式等(株式保有割合100%)に該当する株式等に係る配当等

② 配当等の支払に係る基準日において、当該内国法人が直接に保有する他の内国法人の株式等の発行済株式等の総数等に占める割合が3分の1超である場合における当該他の内国法人の株式等に係る配当等

個人所得課税の改正ポイント

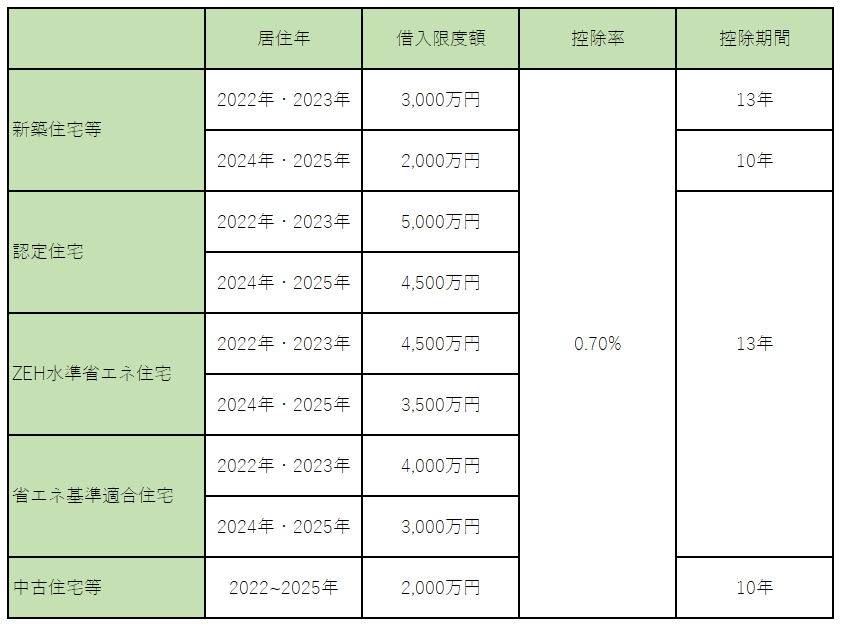

住宅ローン控除制度の見直し

適用期限:2022年1月1日~2025年12月31日

・住宅ローン控除の適用期限を4年延長し、2025年末までの入居者を対象とするとともに、カーボンニュートラルの実現の観点から、省エネ性能等の高い認定住宅等につき、新築住宅・既存住宅ともに、借入限度額の上乗せが行われます。

・控除率を0.7%(現行:1%)に引き下げるとともに、住宅ローン控除の適用対象者の所得要件が2,000万円(現行:3,000万円)に引き下げられます(2022年1月1日以後に住宅を居住の用に供した場合に適用)。

・新築住宅等について控除期間を13年とするほか、2023年以前に建築確認を受けた新築住宅について、40㎡以上の住宅が控除対象とされます(合計所得金額1,000万円以下の者に限る。)。

資産課税の改正ポイント

住宅取得等資金贈与の非課税措置の適用期限の延長

適用期限:2022年1月1日~2023年12月31日

・直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置について、適用期限が2023年12月31日まで2年延長されます。

・非課税限度額は、住宅用家屋の区分に応じて、次の金額とされます。

① 耐震、省エネまたはバリアフリーの住宅用家屋 1,000万円

② 上記以外の住宅用家屋 500万円

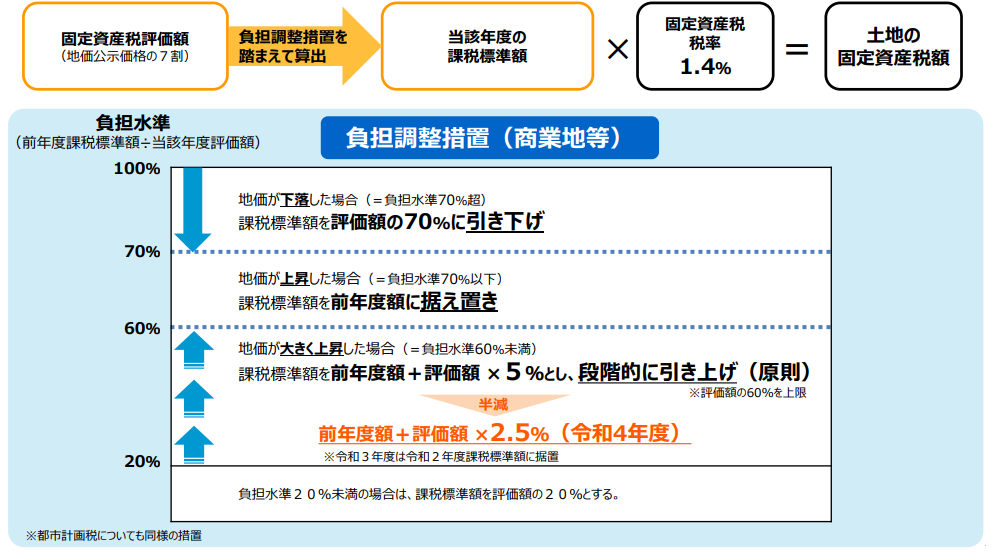

土地にかかる固定資産税の負担調整措置

適用期限:2022年度限り

・新型コロナウイルス感染症の影響を踏まえ、2022年度に限り、商業地等にかかる固定資産税の課税標準額の上昇幅を、評価額の2.5%(現行:5%)に半減する措置がとられます。

(出典:経済産業省「令和4年度経済産業関係税制改正について」)

納税環境整備の改正ポイント

電子取引データの出力書面等による保存措置の廃止に関する宥恕措置

適用期限:2022年1月1日~2023年12月31日

・2022年1月1日から2023年12月31日までの間に行われた電子取引データは、保存要件に従って保存できなかったことについてやむを得ない事情がある場合には、引き続きその出力書面による保存が可能とされました(2年間の宥恕措置)。

・この宥恕措置の適用については、納税者から税務署長への手続きなどは必要ありません。

財産債務調書制度の見直し

2023年分以後

・財産債務調書の提出義務者について、現行の提出義務者のほか、その年の12月31日において有する財産の価額の合計額が10億円以上である居住者が追加されます。

・財産債務調書および国外財産調書の提出期限が、その年の翌年の6月30日に延長されます。

帳簿の提出がない場合等の過少申告加算税等の加重措置

2024年1月1日以後法定申告期限等到来分

・記帳義務を適正に履行しない納税者の申告漏れ等に課される過少申告加算税または無申告加算税の額については、通常課される過少申告加算税または無申告加算税の額に当該申告漏れにかかる所得税、法人税または消費税の10%(一定の場合には5%)に相当する金額を加算した金額とされます。