2022年12月16日に2023年度(令和5年度)税制改正大綱が決定されました。税制改正大綱とは、翌年度以降に実施する増税や減税、新税の導入内容などをまとめた文書で、毎年12月に与党が決定しているものです。

2023年度税制改正の目玉は、個人の資産運用を支援する「NISA」の抜本的拡充ですが、そのほかにも相続税・贈与税の見直し、インボイス制度の負担軽減措置などの改正内容が盛り込まれています。

今回はこの大綱について、中小企業や経営者の方に関わる内容を中心にご紹介します。なお、改正内容は、2022年12月24日時点の情報であり、今後の国会における法案審議の過程において修正等が行われる可能性があることにご留意ください。

個人所得課税の改正ポイント

NISAの抜本的拡充・恒久化 ~2024年1月1日から適用~

「資産所得倍増プラン」の実現に向け、「貯蓄から投資へ」の流れを加速するため、NISA制度が抜本的に拡充され、恒久化されます。

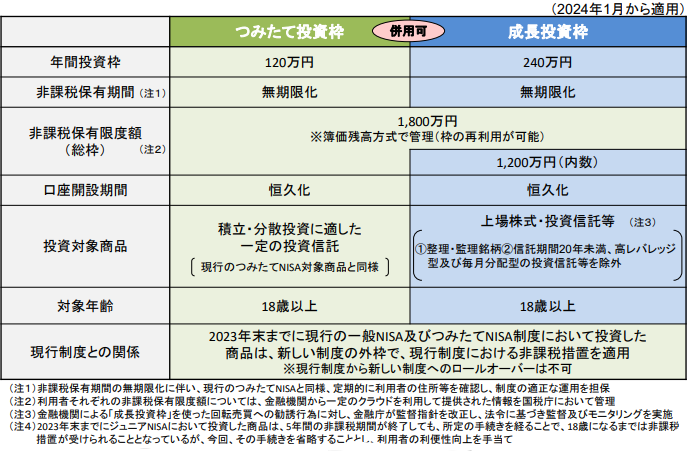

改正後のNISAでは、従来のつみたてNISAに相当する制度として「つみたて投資枠」が、一般NISAに相当する制度として「成長投資枠」が設けられ、つみたて投資枠と成長投資枠の併用が可能となり、口座開設可能期間・非課税保有期間が共に無期限化されます。また、非課税限度額は、一生涯累計で1,800万円(うち成長投資枠1,200万円以内)となります。

<NISAの抜本的拡充・恒久化のイメージ>

(出典:金融庁「令和5年度税制改正について」)

スタートアップ・エコシステムの強化

スタートアップ・エコシステムの抜本強化のために、以下の措置が講じられます。

・特定中小会社が設立の際に発行した株式の取得に要した金額の控除等の特例の創設

保有株式の譲渡益を元手に創業者が創業した場合や、エンジェル投資家がプレシード・シード期のスタートアップに再投資を行った場合に、再投資分につき20億円を上限として株式譲渡益に課税しない制度が創設されます。

・一定のスタートアップについては、ストックオプション税制の権利行使期間の上限が、10年から15年に延長されます。

極めて高い水準の所得に対する負担の適正化 ~2025年分以後に適用~

税負担の公平性の観点から、その年分の基準所得金額(申告不要制度を適用しないで計算した合計所得金額)から特別控除額3億3,000万円を控除した金額に、22.5%の税率を乗じた金額が、その年分の基準所得税額を超える場合には、その超える金額に相当する所得税が課されることとなります。

資産課税の改正ポイント

相続時精算課税制度の基礎控除の新設 ~2024年1月1日以後の贈与について適用~

相続時精算課税制度の贈与税の計算において、毎年110万円の基礎控除が新設され、毎年110万円までの贈与であれば、贈与税は非課税となります。また、毎年110万円までの贈与は、相続時精算課税の特別控除2,500万円の対象外となり、贈与者が死亡した場合にも相続税の課税価格に加算不要となります。

暦年課税における相続前贈与の加算期間の延長 ~2024年1月1日以後の贈与について適用~

現行制度では、相続開始前3年以内に受けた贈与は相続財産に加算することとなっていますが、この加算する期間が7年に延長されます。なお、今回の税制改正により延長した4年間に受けた贈与については、総額100万円までの金額は相続財産に加算されません。

贈与税の非課税措置の延長

教育資金の一括贈与に係る贈与税の非課税措置、結婚・子育て資金の一括贈与に係る贈与税の非課税措置については、2023年3月31日が適用期限でしたが、所要の見直しを行ったうえで、教育資金は3年間、結婚・子育て資金は2年間適用期限が延長されます。

法人課税の改正ポイント

オープンイノベーション促進税制の見直し ~2023年4月1日以後適用~

国内の事業会社等が、スタートアップ企業の新規発行株式を一定額以上取得する場合には、その株式の取得価額の25%を課税所得から控除することができます。

今回の改正では、スタートアップ企業以外の者から購入により取得した株式で、その取得により議決権の過半数を有することとなるものについても適用可能となり(既に議決権の過半数を有しているスタートアップ企業に対する出資は除外)、取得株式の取得額の上限が現行の100億円から50億円に引き下げられます。

研究開発税制の見直し

企業が研究開発を行っている場合には、法人税額から、試験研究費の額に税額控除割合を乗じた金額を控除することができます(法人税額に対する控除上限あり。)。

今回の改正では、対象となる試験研究費の範囲を見直したうえで、一般試験研究費、特別試験研究費について、試験研究費の増減割合に応じて税額控除の上限を変動させる制度が設けられます。

消費課税の改正ポイント

インボイス発行事業者となる免税事業者の負担軽減 ~2023年10月1日から2026年9月30日まで適用~

2023年10月1日から2026年9月30日までの日の属する課税期間において、これまで免税事業者であった小規模事業者がインボイス発行事業者になった場合には、消費税の納付税額を売上税額の2割に軽減する負担軽減措置が講じられます。

なお、この適用を受ける場合には、確定申告書にその旨を付記する必要があります。

中小事業者等に対する事務負担の軽減措置 ~2023年10月1日から2029年9月30日まで適用~

基準期間における課税売上高が1億円以下、または、特定期間における課税売上高が5,000万円以下である事業者が、2023年10月1日から2029年9月30日までの間に国内において行う課税仕入について、仕入れにかかる支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除を認める経過措置が講じられます。

少額な返還インボイスの交付義務の見直し ~2023年10月1日以後適用~

売上に係る対価の返還等に係る税込価額が1万円未満である場合には、返還インボイスの交付義務が免除されます。

電子帳簿保存制度の改正ポイント

スキャナ保存制度の見直し ~2024年1月1日以後適用~

改正により、国税関係書類をスキャナで読み取った際の情報(解像度・階調・大きさ)の保存や、記録事項の入力者等の情報の確認が不要となります。また、国税関係帳簿との間に、相互にその関連性を確認することができるようにしておくこととされる書類が、重要書類(契約書・領収書等)に限定されます。

電子データの保存制度についての見直し ~2024年1月1日以後適用~

電子データのダウンロードの求めに応じることができるようにしている場合に検索要件のすべてが不要とされる措置の対象者が、現行の売上1,000万円以下の事業者から売上5,000万円以下の事業者に変更されます。

さらに、所轄税務署長が電子取引の電子データについて保存要件に従い保存することができなかったことについて相当の理由があると認め、かつ、電子データおよびその出力書面の提示の求めに応じることができるようにしている場合には、その保存要件に関わらず、その電子データの保存をすることができることとされます。

防衛力強化に係る財源確保のための税制措置

防衛力の抜本的な強化を行うため、2024年以降、2027年に向けて複数年かけて段階的に増税が実施されます。

①法人税

法人税額に対し、税率4~4.5%の新たな付加税が課されます。中小法人に配慮する観点から、課税標準となる法人税額から500万円を控除することとされています。

②所得税

所得税額に対し、当分の間、税率1%の新たな付加税が課されます。一方、復興特別所得税の税率を1%引き下げ、課税期間が延長されます。

③たばこ税

3円/1本相当の引上げが、段階的に実施されます。