法人保険を経営に活かすと言えば、以前は「節税対策」というイメージが強くありました。ところが、令和元年の「法人税基本通達等の一部改正」により、一般的には、節税効果が希薄化しメリットが少なくなったと認識されています。

実は、法人保険には実質的な節税効果はありません。なぜなら、保険料支払い時に法人税を減らすことはできますが、解約返戻金を受け取る時期に課税されるからです。ただし受け取り時期については任意に設計できるため、一定の課税の繰り延べ効果はあります。

法人保険の本来のメリットは事業保障です。事業保障がなければ、経営は大きなリスクを背負うことになります。

とはいえ、経営にとっての法人保険は節税のイメージが先行し、保険本来の重要性については周知されていないのが現状です。

そこで、この記事では法人保険の本質や、経営に活かすメリットやデメリットをわかりやすく解説しました。これから法人保険の加入を考えている、または節税効果がないなら解約すべきでは?と思っているなら、法人保険の本質を理解し、そのメリットを経営に活かすためにもぜひご一読ください。

法人保険を経営に活かす最大のメリット、事業保障

法人保険のメリットを知る上では、法人保険とは何か、具体的な定義とその本質を知ることが何よりも大事です。

法人保険とは

法人保険とは、法人を契約者、法人の役員・従業員を被保険者、保険金の受取人を法人とする保険契約をいいます。法人保険の種類には、①定期保険、②養老保険、③医療保険・がん保険、④終身保険などがあります。

定期保険

定期保険とは掛け捨てで、保険期間が一定の保険商品です。定期保険には、保険期間を「100歳」などの長期に設定できる長期平準定期保険、契約から年数の経過に応じて死亡保険金が増えていく逓増定期保険があります。

養老保険

養老保険とは、保険期間中に被保険者がなくなった場合、死亡保険金が支給され、生存のまま満期を迎えると満期保険金が支給される保険です。

医療保険・がん保険

医療保険とは、病気やけがで入院・手術した場合に給付金が支払われる保険です。がん保険は所定のがんと診断された場合や治療を受けた場合に給付金が支払われる保険です。

終身保険

終身保険とは、解約しない限り保障が一生涯続く保険です。なお、終身保険の保険料は、税務上全額が資産計上になります。

事業保障という本質と必要性

法人保険を経営に活かすうえで、最も大事なのが事業保障です。とくに中小企業では、代表者の力量が会社の経営に多大な影響を持つことが多く、代表者に万が一のことがあれば、事業そのものが破綻することも少なくありません。

代表者の急逝の際、代表者の遺族の生活、従業員への給与の支払い、取引先への債務の支払いといったことに対応するために、保険の加入は不可欠です。

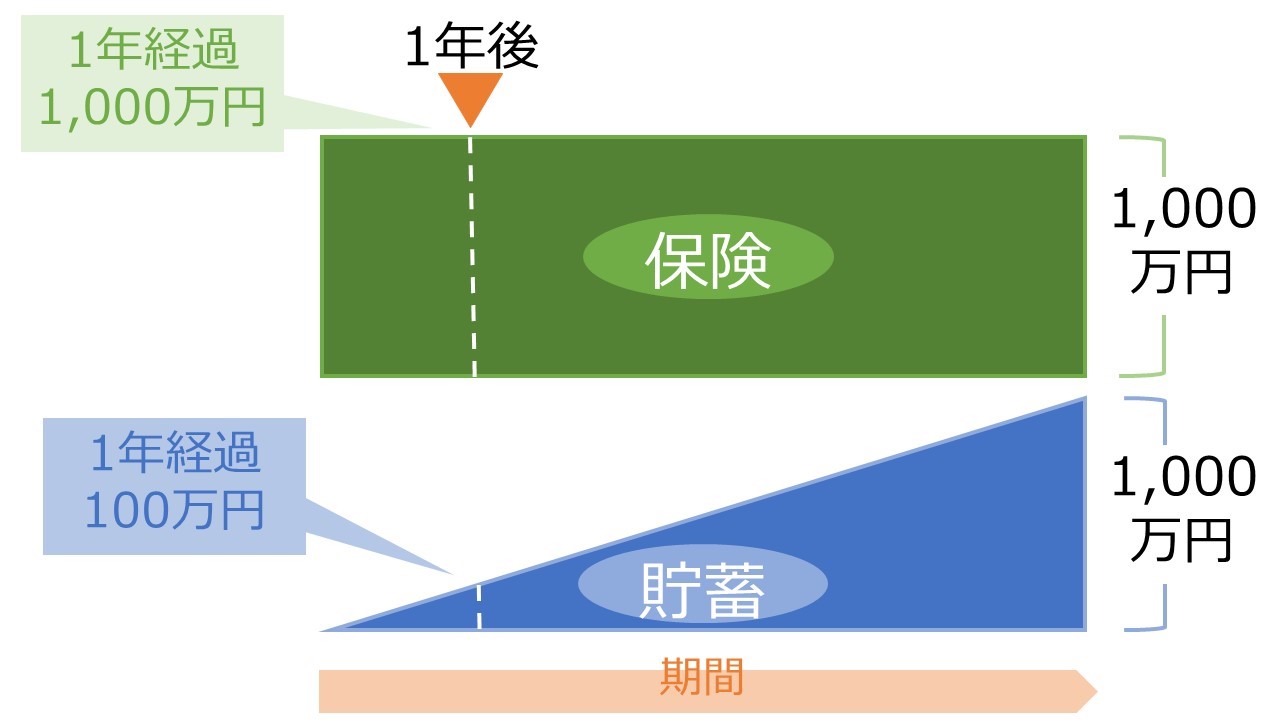

貯蓄は三角、保険は四角

万が一に備えるなら、保険ではなく貯蓄でも可能です。それなのに、なぜ、わざわざ保険に加入するかというと、その理由は、保険であれば加入後すぐに保障をつけることができるからです。

例えば、代表者に万が一のことがあった時に、支払いなどの事業資金が1,000万円必要になることが判明したとします。これに備えるために年間で用意できる金額は100万円と仮定して、貯蓄と保険で比較してみます。

貯蓄の場合、年間100万円であれば、10年間の期間が必要になります。10年後なら目標の1,000万円に到達しますが、1年後に代表者に万が一のことがあれば、100万円しか用意できません。

一方、保険の場合は、保障を1,000万円にしていれば、保険の契約期間内なら1年後であれ、5年後であれ、1,000万円の保険金が給付されます。

貯蓄と保険を金額と期間で図に表示すると、貯蓄は年々積みあがっていくので三角形です。保険の場合は、最初から保障の金額は確保されるので四角形になります。これが、「貯蓄は三角、保険は四角」といわれる所以で、保険の最大のメリットです。

法人保険の節税効果の希薄化

法人保険を経営に活かすといえば、これまでは節税対策に主眼が置かれる傾向にありました。

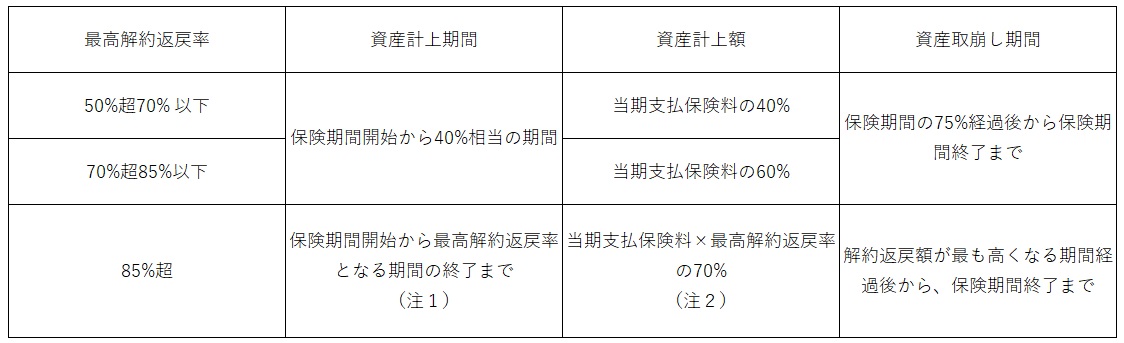

法人保険をつかった節税対策とは、定期保険や医療保険・がん保険などは保険料の2分の1または全額が損金となるため、解約返戻率が高い保険に加入し、保険料を支払うことで利益を圧縮し節税することです。その後解約返戻率が高いときに解約して解約返戻金をもらうというスキームでした。

ところが令和元年の「法人税基本通達等の一部改正」によって、下表のように、解約返戻率に応じて、損金算入額が制限されたため、損金に算入できる保険料の割合が低くなり、節税メリットは希薄化しました。

そのため、一般的には、法人保険のメリットがなくなったかのように認識されていますが、法人保険は節税効果以外にも、様々な副次的メリットが存在します。

国税庁「法人税基本通達等の一部改正について」

(注1)その後も(当年の解約返戻金-前年の解約返戻金)÷年換算保険料>70%となる期間がある場合は、その期間まで。ただし、5年未満の場合は5年経過まで)

(注2)保険期間開始日から10年経過までの期間は90%

法人保険を経営に活かす副次的メリット

法人保険の副次的メリットとしては、①事業承継での活用、②役員退職金の備え、③福利厚生としての活用、④契約者貸付制度があります。

事業承継での活用

法人の代表者の急逝でその子息が後継者となる場合、問題になるのが相続財産です。公平に分けられる財産のみであればよいのですが、財産の大部分を経営する会社の株式が占めるような場合は大変です。

中小企業の場合、事業を円滑に運営するには法人の株式は代表者に集中させるのが得策です。ところが、相続財産があまりない場合、後継者に兄弟姉妹があれば、その兄弟姉妹にも亡くなった代表者が持つ会社の株式を相続させざるを得ません。

これでは、会社の経営に関わらない人が株式(=議決権)を持ち、後継者の意思決定の妨げになる可能性も考えられます。

そこで、法人保険があれば、後継者の兄弟姉妹には、株式ではなく、受け取った保険金を原資に代表者へ死亡退職金を支払い、それを相続させることで回避できます。

役員退職金の備え

法人の代表者が勇退する場合、多くの企業では代表者に退職金を支給することがあります。法人保険はその原資としても利用できます。

中小企業の代表者は、実質的に定年がなく退職金の支給時期が未定です。この場合でも保障が一生涯続く終身保険を利用すれば、生存のまま退職するときは、解約返戻金を受け取り、退職金の原資にする、死亡退職の場合には死亡保険金を受け取って退職金の原資とする、という二段構えで準備することが可能です。

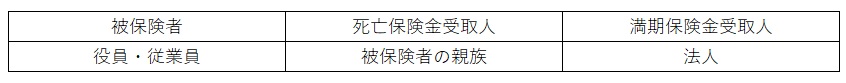

福利厚生としての活用

福利厚生も様々ですが、従業員の保険を法人が負担するのも一つの福利厚生となります。法人にとっても保険料の半分は損金になるのでメリットになります。

養老保険を使ったこの方法をハーフタックスプランといいますが、保険料の半分を損金にするためには、従業員全員が加入し、下記の契約形態であることが必要になります。

契約者貸付制度

保険契約には、契約者貸付制度が付与されているものもあります。融資などと違って審査がないため、一時的に資金が必要なことがあれば、迅速に調達することが可能で、また保険を解約することなく利用できます。

法人保険のデメリット

ここまで法人保険のメリットを紹介してきましたが、法人保険にももちろんデメリットは存在します。法人保険には主に①キャッシュフローの悪化、②返戻率と解約のタイミングが難しい、という2つのデメリットがあります。

キャッシュフローの悪化

保険料の支払いは現金の支出を伴います。保険料が損金にならない保険は、保険料支払い時は現金の支出をしたにもかかわらず、損金に算入されないため課税される所得は減りません。つまりキャッシュアウトと利益が一致しないため、キャッシュフローの悪化につながります。

返戻率と解約のタイミングが難しい

解約返戻金がある保険の場合、一般的に解約返戻率は変動します。契約後一定期間を経て解約返戻率はピークに達し、その後は低下します。解約のベストタイミングは解約返戻率がピークに達するところです。ところが、正確に将来の予測を立てるのは難しく、契約当初とは状況が変わり、解約返戻金のピーク時に解約しづらい状況となることも考えられます。解約返戻率のピークを過ぎてしまうと、受け取る解約返戻金は少なくなり、結果、損してしまうということもあります。

まとめ

法人保険は、経営にとって事業保障という最大のメリットを持ち合わせています。また、節税効果のみならず、経営に活かすメリットは、事業承継、退職金の備え、福利厚生、契約者貸付制度と多岐にわたります。

一方で、キャッシュフローの悪化と、解約返戻金のある保険では解約のタイミングの難しさというデメリットも内包しています。

このメリット・デメリットを認識し、自社の体制に見合った活用ができれば、法人保険は、経営にとって有用な金融商品となります。

キャシュモでは、経験豊富な財務コンサルタント・税理士・社会保険労務士がワンストップで、法人保険の最適化を始めとする様々な経営課題へのアドバイスを提供します。法人保険などに興味がございましたら、是非キャシュモまでお問合せ下さい。