前々回より、会計クイズを使った、貸借対照表と損益計算書の説明を行ってきました。

今回は、「キャッシュフロー計算書」の実践的な読み方、活用方法について説明していきます。

安全性、収益性、将来性を財務諸表から読む

前回も述べさせていただきましたが、一般的に、財務諸表は、貸借対照表や損益計算書、キャッシュフロー計算書の3つを表し、この財務諸表を読む時にポイントになるのは、次の3つのキーワードです。

| 1.安全性 → 貸借対照表より読み取る |

| 2.収益性 → 損益計算書より読み取る |

| 3.将来性 → キャッシュフロー計算書より読み取る |

キャッシュフロー計算書だけで、業種を判断できますか?

キャッシュフロー計算書の説明を始める前に、ここで突然ですが、クイズです。

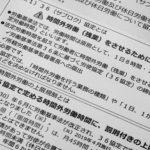

Q これは、どの会社のキャッシュフロー計算書でしょうか?

※選択肢の2社とも、損益計算書上は赤字

根拠をあげて、答えを考えてみてください。正解は最後で紹介します。この記事の中に、クイズを解くヒントがあります。

では、「キャッシュフロー計算書」について見ていきましょう。

キャッシュフロー計算書の仕組み

キャッシュフロー計算書とは

キャッシュフロー計算書とは、簡単に言えば、「その企業の現金・預金がどれくらい増減したのか」を計算する書類です。

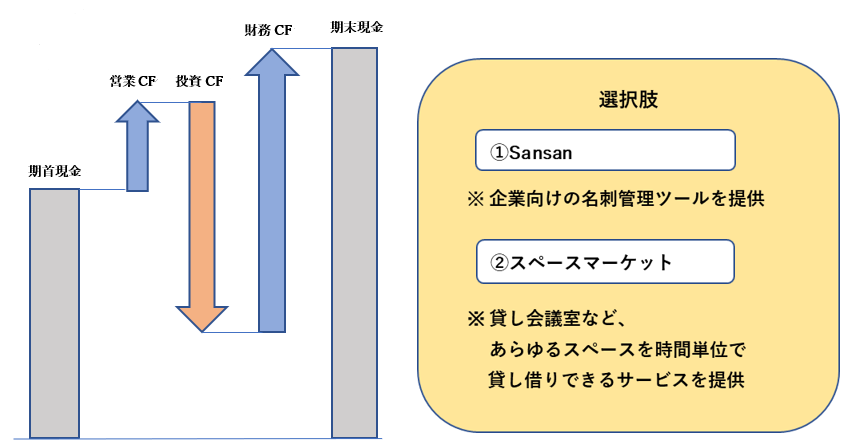

先ほどのクイズで使用した棒グラフと矢印のイメージを説明しておきます。

【ポイント①】

左側と右側の灰色の棒グラフは、それぞれ1年間のはじめの時点(期首)と、終わりの時点(期末)における現金預金の残高を表しています。左側が期首時点、右側が期末時点です。

【ポイント②】

青色の矢印は、「営業活動」「投資活動」「財務活動」のいずれかの活動によって、現金預金の残高が増えたことを表します。上図の場合だと、「営業活動」と「財務活動」によって現金預金が増えたことを表しているということです。

【ポイント③】

赤色の矢印は、「営業活動」「投資活動」「財務活動」のいずれかの活動によって、現金預金の残高が減ったことを表します。上図の場合だと、「投資活動」によって、現金預金が減ったことを表します。

企業の「3つの活動」とは

キャッシュフロー計算書の大枠

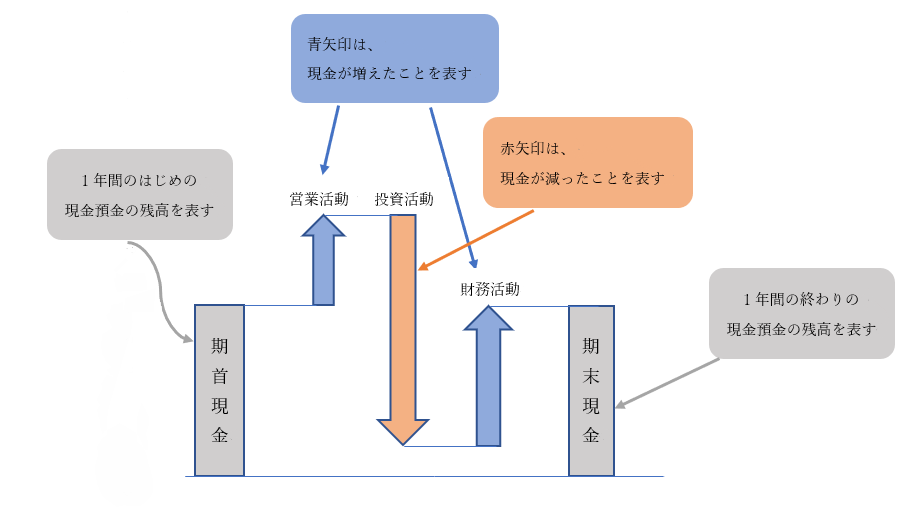

企業の活動には、大きく分けて「営業活動」「投資活動」「財務活動」の3つがあります。キャッシュフロー計算書は、この企業の活動によって得られた「収入」から、外部への「支出」を差し引いて、手元に残る資金「現金」を計算するものです。

【キャッシュフロー計算書の大枠】

先ほども少し触れましたが、キャッシュフロー計算書にかかわる企業の活動は大きく3つの活動に区分されます。

| 1.営業活動:本業の営業活動による現金預金の増減 |

| 2.投資活動:固定資産や、株式などの投資による現金預金の増減 |

| 3.財務活動:借入などの資金調達や借入金の返済等による現金預金の増減 |

では、それぞれの活動ごとにどのようなものがあるかを見てみましょう。

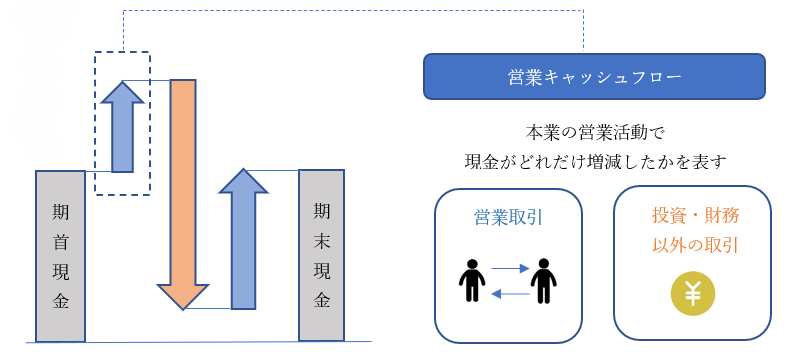

営業キャッシュフロー

営業キャッシュフローは、企業の営業活動によって入ってきた、もしくは出ていった現金の動きを表します。

例えば、「商品を販売して手に入れた現金」や、「材料を仕入れるために支払った現金」「広告宣伝費などの販管費の支払いの際に出ていった現金」などが該当します。

また、営業活動の区分には、「税金の支払い」や「災害に伴う保険金の受け取り」などといった、これから説明する投資活動や財務活動にも区分されない項目も含まれます。

■営業キャッシュフローの表す意味

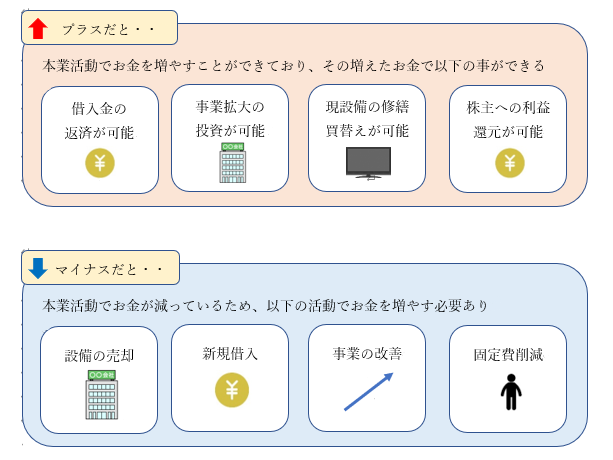

投資キャッシュフロー

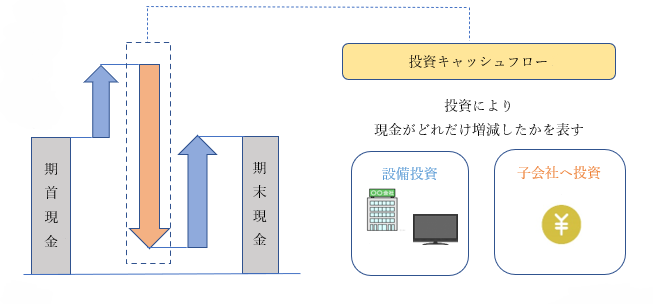

投資キャッシュフローは、企業の投資活動によって入ってきた、もしくは出ていった現金の動きを表します。

投資キャッシュフローは、投資を行って現金を支払ったのであれば「マイナス」になり、設備や株を売却して現金を受け取ったのであれば、「プラス」になります。

この投資キャッシュフローは、「マイナスだからダメ」ということはありません。

投資キャッシュフローで見るべきポイントは、営業活動や財務活動によって増加した資金を使って、「事業拡大を目指した動き」の投資を行えているかという点です。

投資を行わない企業は現状維持のままで終わってしまいます。そこに今後の成長、拡大はありません。そのため、企業は基本的に投資を行う必要があります。逆に言えば、投資キャッシュフローが大幅にプラスである企業は、資金繰りが厳しい企業だったり、事業を縮小しようとしている企業だったりする場合があります。

投資キャッシュフローを読み解くことで、企業の投資方針などの経営スタンスを推測することができます。

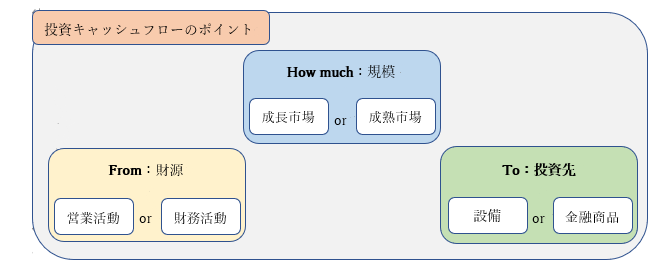

■投資キャッシュフローの読み方

投資キャッシュフローの中で特に着目すべきポイントは、以下の3つです。

・投資の財源はどこから来ているのか?(営業の儲け?借入?)→From

・投資先はどこなのか? →To

・投資する市場は、どのステージでどの程度の投資を行うのか?→How much

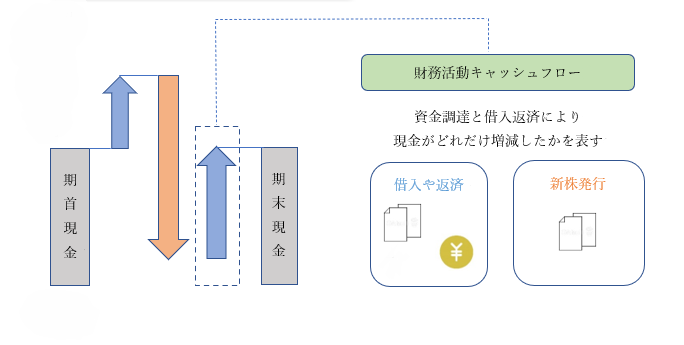

財務キャッシュフロー

財務キャッシュフローは非常にシンプルで、銀行からの借入など資金調達をして、現金預金が増えたらプラス、返済をして減ったらマイナスです。

キャッシュフロー計算書のまとめ

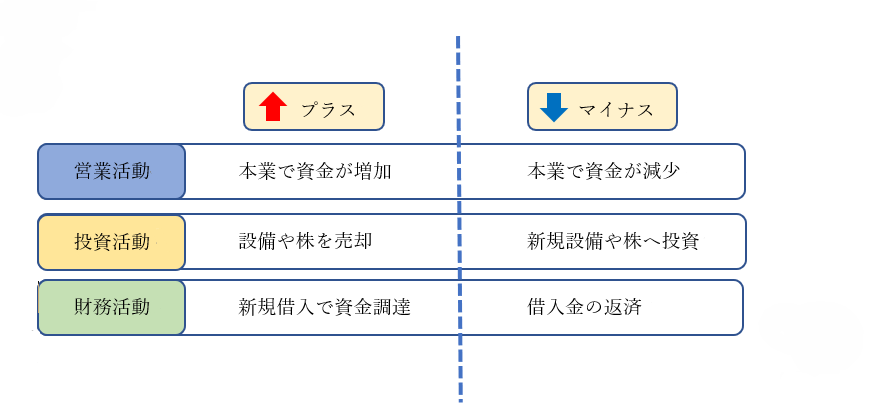

■3つの活動の数字の意味

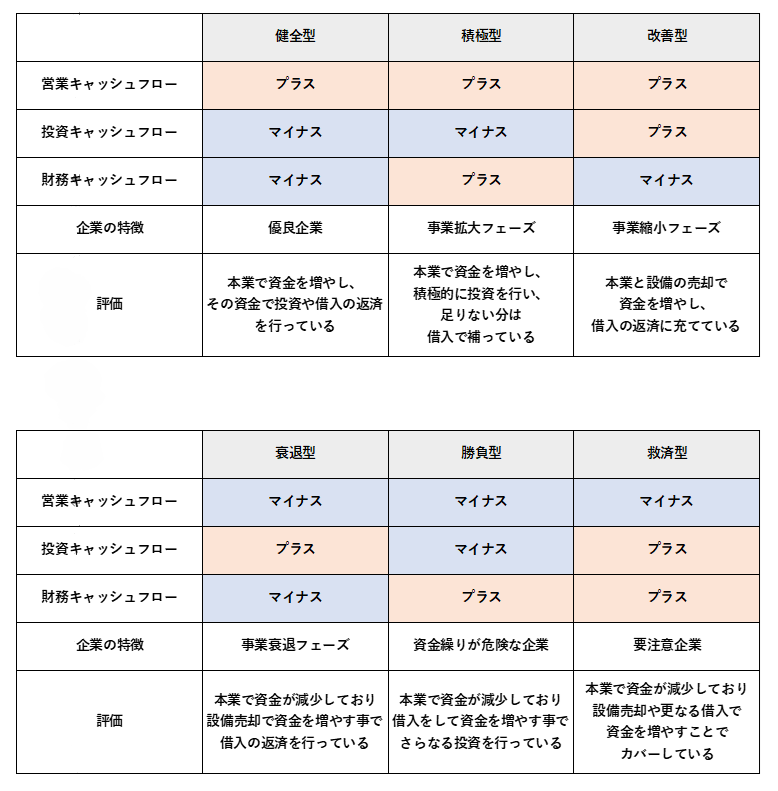

キャッシュフローのパターン

絶対的ではありませんが、キャッシュフロー計算書では営業・投資・財務の3つの動きの組み合わせによって、会社がどのフェーズにいるのかを把握できます。3つの活動がそれぞれプラスかマイナスの値を取るので、全部で6つのパタ-ンがあります。

利益とキャッシュは違う

会社を経営していく際に、短期的に最も重要な指標は、「手元流動性」です。お金がなくなった時に会社は倒産します。その当たり前のことを十分認識する必要があります。

そして、「利益とキャッシュフローは違う」ということ。利益が出ているからといって、資金繰りが順調に回ってるかどうかは全く別の話なのです。

利益とキャッシュフローを大きく変える要因の1つは「売掛金」です。

「現金がなくなってしまったために、仕入代金などが支払えなくなり、倒産に至った」という、「黒字倒産」という言葉を聞いたことがありますでしょうか?

利益がプラスでも、キャッシュフローがマイナスになることもあるのです。

例えば、売上代金を購入者がクレジットカードで支払った場合です。前回説明した「損益計算書」の売上・利益には、この支払いのタイミングで記載されますが、代金は、クレジットカードで支払われているため、企業には現金が後追いで入ってきます。

もちろんこれは企業によって様々ですが、たとえば、クレジットカードの売上の現金が1ヶ月後に入ってくる場合は、売上はたっているのに、現金の変動はゼロなのです。

さらに、この1ヶ月の間に、その企業が仕入代金の支払いをしなければならないとなると、現金がないので、仕入代金が払えず、倒産に至ってしまうというわけです。

これは、「損益計算書上では利益は出ているのに、現金が不足している状態」です。

こうした事態を避けるためにも、現金・預金の残高の動きを常に把握しておく必要があります。

もう1つ、利益とキャッシュフローと大きく狂わせる原因は「在庫」です。前回の損益計算書の記事で説明したように、仕入れただけでは「費用」は発生しません。それを売った時に初めて「費用化」します。そのため、在庫を次々に増やしても、売れなければ費用に計上されません。ですから、必要以上の在庫を抱えることも、資金繰りが苦しくなる原因の1つというわけです。

いずれにせよ、大切なことは、きちんとキャッシュを稼ぎ、業績が良い時にきちんと貯めておくといった、カネに少し余裕を持った経営をすることです。(これをダム経営といいます)

最後に

最後になりますが、冒頭でチャレンジしていただいたクイズを覚えているでしょうか。ここまでの話を踏まえ、改めて考えてみてください。

ヒントとしては、損益計算書上は赤字にも関わらず、営業キャッシュフローは黒字であることです。

では、正解を発表します。

正解は、①Sansanのキャッシュフロー計算書でした。

損益計算書が赤字なら、キャッシュフロー計算書も赤字になることが多いですが、これは、Sansanの料金回収のタイミングがポイントです。企業向けの売上が9割以上のSansanは、料金を1年分の前払いでいただくシステムが基本となっています。

具体的には、契約のタイミングで、現金を1年分受け取ります。

その場合の仕訳は、「現金 / 前受金(負債)」の処理になります。

前受金は、将来の売上に対して前に受け取ったお金を表します。

Sansanは、1年分の料金を事前に受け取っている形態であるため、その前受金が毎月、売上高に入れ替わっていくという仕組みです。ですので、現金を1年分受け取ったときには、売上高に計上されず、損益計算書には動きがないというわけです。

このように、売掛金や料金回収の仕組みによって、キャッシュフローの動きは変わります。売上が出ているか、利益が出ているかどうかだけにとらわれず、キャッシュフローはどうなっているかといった現金の動きに着目することが非常に重要です。