「起業するんだけど、役員報酬はどう決めればよいのだろうか?」

「役員報酬の額によって節税ができたり、損したりするらしい」

上記のように、起業する際に悩みのタネとなるのが役員報酬の決め方です。自分の会社とはいえ役員報酬の決め方で失敗すると無駄な税金を支払わなければならなくなります。

この記事を読むことで、起業時の役員報酬の決め方、またどのような状況で役員報酬を変えることができるかが理解できます。手続きについてもわかりやすい図で解説するので、適切な節税のために最後まで読んでみてください。

役員報酬は3ヶ月以内に株主総会で決める

はじめに役員報酬の決め方について確認していきましょう。

結論から述べると、役員報酬は「会社設立から3ヶ月以内に株主総会で決める」必要があります。こうして決めた金額が毎月の役員報酬となり、損金算入できる金額となるのです。

以下では詳細について解説していきます。

定款もしくは株主総会で決める

先ほど役員報酬は株主総会で決めると述べましたが、正確には以下2つの方法で決定することができます。

・定款に定める

・株主総会で決める

このように役員報酬の決め方には2つの手法がありますが、定款で役員報酬の金額を定める会社は少数派です。なぜならば、役員報酬を改定する際にいちいち定款変更をしなければならず手続きが煩雑だからです。

そのため多くの会社は株主総会により役員報酬を決定します。役員報酬を決めるために必要な株主総会決議は「議決権総数の過半数が出席し、出席議決権の過半数で決議した」ものとなります。

会社設立時は往々にして株主が1名であったり、配偶者や親族と一緒に株主になったりするケースが多いため、総会の手続きも簡単です。また決議事項については株主総会議事録を作成しておきましょう。

4ヶ月以降に決めると損金算入できない恐れアリ

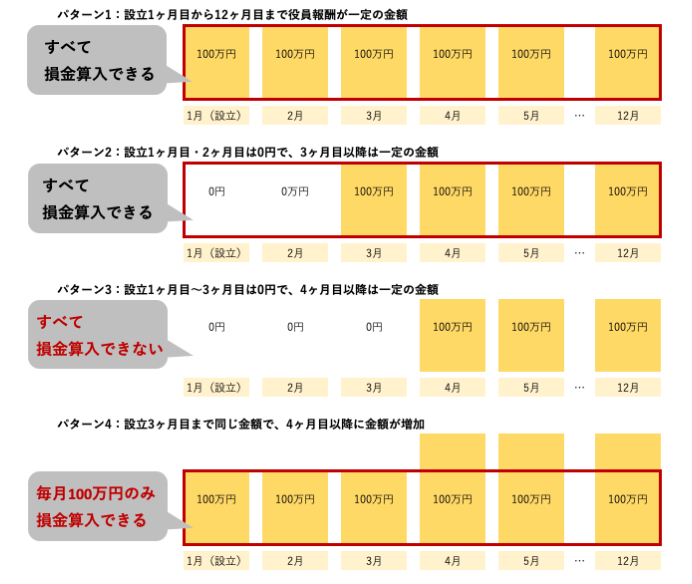

役員報酬を決める際に注意してほしいのが、「3ヶ月以内に決める」という期間の部分です。役員報酬のどの部分を損金算入できるかについて、代表的な4つのパターンを図にまとめたのでご覧ください。

一見すると複雑に思えますが、「4ヶ月目以降の役員報酬の変動部分は損金算入できない」と覚えておくとシンプルです。そのためパターン2のように、1ヶ月目と2ヶ月目は役員報酬ゼロで、3ヶ月目以降に100万円/月と定めた場合は全額が損金算入できます。

具体的な金額の決め方

役員報酬は「会社設立から3ヶ月以内に株主総会で決める」として、具体的に金額をいくらにすべきか悩むこともあるでしょう。その場合は以下2点のバランスを取りながら決めていく必要があります。

・損金算入できる役員報酬金額をなるべく多くする

・金融機関から借入れをする予定があるなら、会社の中に一定の現預金があった方が借入れしやすいので、ある程度は会社に資金が残るように決める

詳細な役員報酬金額については事業計画や資金繰り表を作成しながらシミュレーションしていくのがおすすめです。

役員報酬は3ヶ月以内に株主総会で変える

続いて、役員報酬の変え方について解説します。先ほど解説したとおり、会社設立時は3ヶ月目以内に株主総会にて役員報酬の金額を決めることができます。

そのうえで役員報酬は各事業年度につき1回変えることができます。その際も「事業年度開始から3ヶ月以内に株主総会で変える」必要があります。

4ヶ月目以降に変更すると損金算入NG

繰り返しになりますが、役員報酬を変える際は事業年度開始から3ヶ月以内に変更しなければなりません。4ヶ月目以降に変更した金額は損金算入できないため注意が必要です。

このあたりは会社設立時に役員報酬を決める際と同じです。

役員報酬の変更に関する2つの例外

このように役員報酬は各事業年度開始から3ヶ月以内に株主総会の手続きを経ることで変更できます。しかしコロナ感染症の影響を受ける等で経営状況が過度に悪化した場合に役員報酬の変更が認められないと会社の経営が破綻しかねません。

そのため例外的な措置として以下2つの場合は3ヶ月以内でなくても役員報酬金額の変更ができます。

1.取締役から代取になるなど職制上の地位変更があった場合(増額および減額可能)

2.経営状況が著しく悪化した場合(減額可能)

役員報酬の変更は原則3ヶ月以内に株主総会で、例外的に上記2つの場合はタイミングに関係なく変更可能と整理しておきましょう。

図で見る役員報酬の決め方・変え方

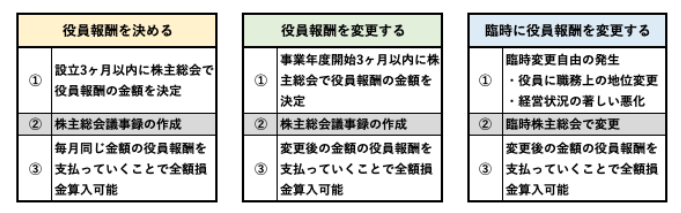

ここまで役員報酬の決め方・変え方について解説してきました。臨時の改定事由もあるので手続きがわかりにくいかもしれませんが、大枠をまとめると非常にシンプルです。

以下をご覧ください。

このように役員報酬を決める場合も変える場合も大枠の手続きは3つのみです。適切な期間に株主総会を開催し、決議内容を株主総会議事録に残し、決議した内容に沿って役員報酬を支払っていうことで全額の損金算入ができます。

役員報酬の決定・変更|4つの注意点

ここまでの内容にて役員報酬の決め方・変え方を整理できたでしょうか?蓋を開けてみると意外とシンプルなルールだったのではないでしょうか。

ここでは役員報酬に関する4つの注意点を確認していきましょう。フローを把握した上で注意点の側面から役員報酬について振り返ってみてください。

定期同額給与が原則

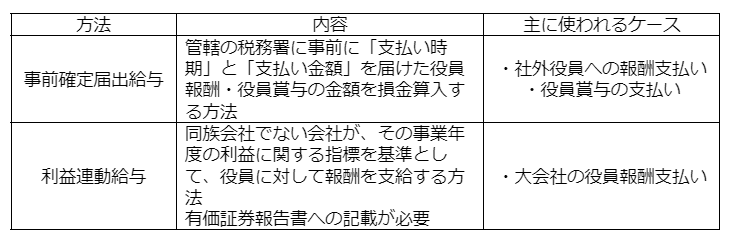

この記事で繰り返し述べてきた「3ヶ月目以降は同額の役員報酬を支払う」ことを定期同額給与といいます。定期同額給与は役員報酬を損金算入するための最も一般的な手法です。

また役員報酬を損金算入する方法として、定期同額給与の他に「事前確定届出給与」と「利益連動給与」があり、それぞれの特徴は以下のとおりです。

設立してこれから会社を成長させていこうとする場合、定期同額給与にて役員報酬を損金算入するのが最も簡単です。

役員賞与を損金算入する方法

先ほど触れた1つ目の注意点と重複する内容ですが、事前確定届出給与という方法を使えば役員賞与も損金算入することができます。

事前確定届出給与に関する届出は、以下のうちどちらか早い日までに管轄の税務署に提出します。

・職務執行開始日もしくは株主総会等の決議日のどちらか早い日から1ヶ月後

・事業年度が開始(会社の設立)した日から4ヶ月後

前述のとおり役員報酬は事業年度ごとに改定できるため、上記に間に合わない場合は次年度の役員報酬を増やすことで対応していきましょう。

同族会社以外の法人は利益連動給与も可能

ここでは先ほど触れた利益連動給与という手法で役員報酬を損金算入する方法について詳しく解説します。ただし利益連動給与は、原則として大会社もしくは上場会社でしか使えない方法です。

利益連動給与は同族会社でない国内法人でしか利用できません。同族会社とは「株主グループが3つ以内であり、それらグループで株式の50%超を保有している会社」を指します。そのため設立間もない企業では利益連動給与を使えないケースが多いです。

また同族会社でないという要件に加えて、利益連動給与の計算指標が有価証券報告書に記載されていなければなりません。大半の未上場企業は有価証券報告書を作成していないため、やはり利益連動給与は利用できないのです。

会社の成長を見据えて金額を決めよう

ここまで見てきたとおり役員報酬を損金算入するためには、定期同額給与の手法を用いるのが一般的です。つまり会社設立もしくは事業年度開始から3ヶ月以内に株主総会で決議した一定の報酬額を毎月役員に支払っていくことになります。

具体的な報酬額を決めるためには経営計画もしくは資金繰り表の作成が重要です。それらの書類に基づいて、利益のうち役員に還元する金額と会社の成長のための投資する金額を決める必要があるためです。

多くの会社は設立間もない頃には経営計画を作成していません。そのため効率的な投資と成長ができずにいるのです。

あなたが会社を効率的に成長させて、将来も見据えてトータルで得る報酬を設計していこうとするのであれば専門家の知見も利用して経営計画を作成していきましょう

まとめ

今回の記事では役員報酬の決め方・変え方について解説しました。ここまで読んでくださった方はすでに頭の中で整理ができていることでしょう。

以下は記事のポイントのまとめです。

・役員報酬は会社設立から3ヶ月以内に株主総会決議で決める

・役員報酬は事業年度開始から3ヶ月以内に株主総会決議で変える

・臨時改定事由に基づかない変更部分は損金算入できない

・経営計画を作成して、役員報酬と投資額の適切なバランスを実現しよう

株式会社キャシュモは「会社に経理はもういらない」をスローガンに構え、中小企業の財務分析を専門的な知見から支援しています。役員報酬の金額の検討を含め、御社の理想の成長をサポートする単年度・中期経営計画や資金繰り表の作成支援もしておりますので、是非とも一度ご相談ください。